たーぼうです。自分の持ち株の「取得単価ベースの配当利回り」って、ホルダー自身が意外と把握していなかったりしますよね。証券口座を見ても取得単価ベースの配当利回りを表示してくれる証券会社も無さそう(少なくとも自分は知らない)なので、知りたいと思ったら自分で計算するしかなさそ

うです。

ホルダーにとっては、投資額からどれだけのリターンが得られているのかを知ることの方が重要ですよね。ならば、現時点の株価ベースの配当利回りより、取得単価ベースの配当利回りの方が情報としては重要なのでは?と思います。

と言う訳で今回は自分の持ち株の中で、日本株について「取得単価ベースの配当利回り」を算出した上で、「取得単価ベースの配当利回り」を高めていくにはどうすればよいか?について考えてみました。

期末年間配当予想額から取得単価ベースの配当利回りを算出

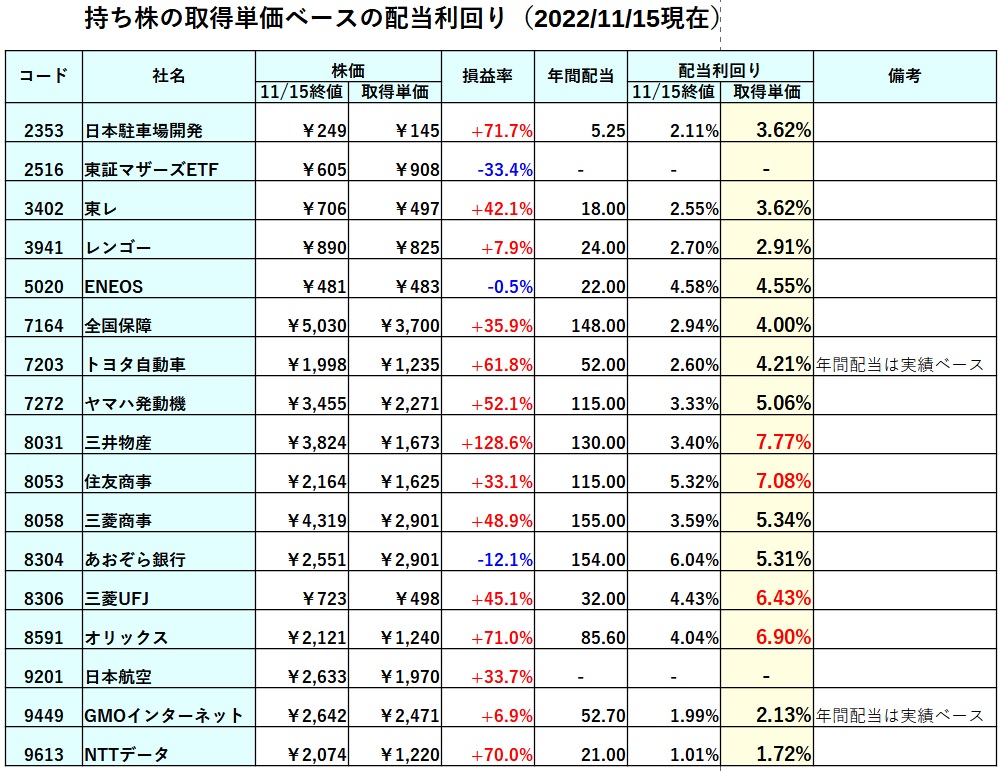

期末年間配当予想額から取得単価ベースの配当利回りを算出してみました。現時点で年間配当額を未定としているトヨタとGMOインターネットについては、前期実績から算出しています。また、東証マザーズETFと日本航空は配当を出していないので算出していません。

算出した結果、取得単価ベースの配当利回りを算出した15銘柄中、あおぞら銀行とENEOSを除いた13社が、取得単価ベースの配当利回り > 11/15終値ベースの配当利回りとなっていました。

取得単価ベースの配当利回りが11/15終値ベースの配当利回りを下回った、あおぞら銀行とENEOSの2社に共通しているのは、株価の損益がマイナスになっていることです。取得単価より現在の株価の方が低いので取得単価ベースの配当利回りが不利になるわけです。

「取得単価ベースの配当利回り」が高い銘柄の特徴は?

現在「取得単価ベースの配当利回り」が6%以上となっている4銘柄(配当利回りを赤くしています)の特徴を考えてみました。

1,取得時より現在の株価の方が高い

2、毎年配当が増加している。

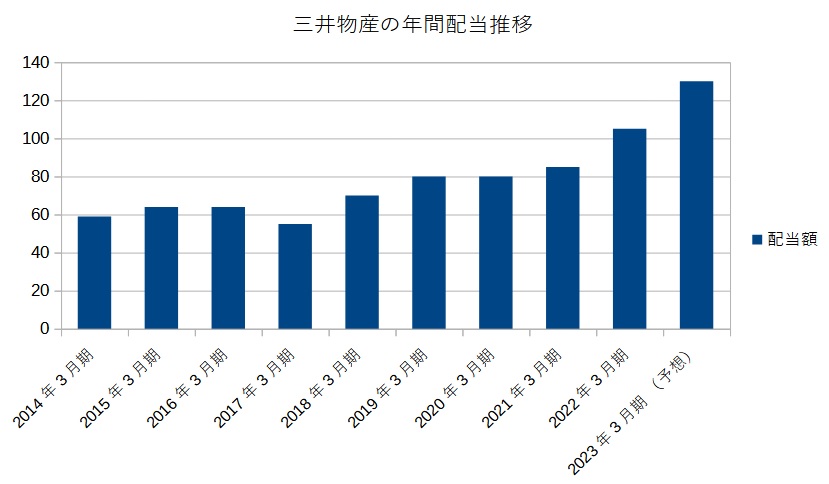

上記2つの特徴があります。特に「取得単価ベースの配当利回り」が7.77%と保有株中最も高かった、三井物産は、取得時より現在の株価は2倍以上になっています。加えて三井物産の配当推移も調べてみました。

たーぼうが三井物産株を購入したのは2019年でしたが、2020年も配当が維持され、かつ2021年からは毎年順調に配当が増加しています。

尚、現時点では三井物産を含む総合商社の業績は絶好調ですが、この好業績は資源価格の高騰によって支えられている面が大きく、仮に来年以降資源価格が下落していった場合、「業績悪化→株価低迷→減配→取得単価ベースの配当利回りの低下」という負の連鎖に繋がっていく可能性もある点には注意が必要です。

まとめ

というわけで、株価も配当も毎年順調に成長している株を買うのが「取得単価ベースの配当利回り」を高めるために最も重要ということになりますが、「そういう株を探すのが一番難しい」ですし、「それが分かれば苦労はない」とも思います。

できるだけ連続増配を維持している株を買っていくのも一案ですが、過去連続増配を維持していたからと言って未来も連続増配してくれるかは未知数でもあります。ただ過去に連続増配を維持していた株は、未来も連続増配してくれる可能性が、他の一般的な株よりかは高いことは言えるかと思います。

個人的にはあまり現時点で高配当を出している株にこだわりすぎると減配リスクが大きな株を買うことに繋がりかねない点には特に留意した上で銘柄選びを行うべきかと思います。

関連記事

最後までお読みいただきありがとうございました。投資は自己責任、自己判断にてお願いいたします。