たーぼうです。米国株のETFでも、高配当ETFのSPYDと連続増配株ETFのVIGは、比較的日本でも人気高いETFかと思います。今回は、配当にこだわりつつも、全く性格の異なるこの2つのETFについて比較分析をしたいと思います。

特に日本ではSPYDの人気が高い

SBI証券の2021年上半期人気米国ETFランキングでSPYDがなんと1位でした。やはり日本人って高配当が好きなんですね・・。このランキングは上位5位までしか出てないですが、その中にVIGは入っていませんでした。連続増配株ってコンセプトが地味なんですかね。

SPYDとVIGの概要を比較する

比較表の不等号列を設けてどちらの数値が大きいのか分かり易くしました。

| ティッカー | SPYD (SPDR Portfolio S&P 500 High Dividend ETF) | VIG (Vanguard Dividend Appreciation ETF) | |

| 銘柄数 | 79 | < | 268 |

| 経費率 | 0.07% | > | 0.06% |

| 配当回数 | 年4回(3月・6月・9月・12月) | = | 年4回(3月・6月・9月・12月) |

| 直近配当額(2021/12) | $0.127557 | < | $0.7725 |

| 配当利回り (直近配当x4倍ベース) | 1.25% | < | 1.85% |

| 過去1年配当額 | $1.54921 | < | $2.6601 |

| 配当利回り (過去1年配当実績ベース) | 3.80% | > | 1.59% |

| 純資産総額 | 54.08億ドル | < | 774億ドル |

| 株価(2021/12/16) | $40.80 | > | $167.25 |

SPYDは高配当株で構成されたETF、VIGは10年以上連続増配している株で構成されたETFです。VIGの配当利回りは2%に満たない位の水準で高配当ではないです。毎年安定成長して連続増配する会社は、配当を無理して出さないのと株価も上昇していくので配当利回り自体は高くないんですよね。

どちらのETFも年4回配当が出ます。日本ではSPYDの方が人気のようですが、純資産額ではVIGが10倍以上大きい。アメリカ人はVIGのほうがお好きなのかな?

尚、SPYDの直近、2021年12月の配当額は、前年比79%減という衝撃的な少なさでした。なので直近配当を4倍して配当利回りを計算した場合の配当利回りは1.25%と全く高配当とは言えない数字になってしまっています。ただ過去1年の配当額ベースで計算した場合の配当利回りは、3.8%とこちらはまあ高配当と言える数字です。

上位10銘柄と構成比率を比較する

| SPYDの構成比上位10社 | 構成比 | VIGの構成比上位10社 | 構成比 | |

| 1 | Pfizer Inc. | 1.77 | Microsoft Corp. | 5.03 |

| 2 | Comerica Incorporated | 1.57 | Home Depot Inc. | 3.58 |

| 3 | Broadcom Inc. | 1.55 | JPMorgan Chase & Co. | 3.56 |

| 4 | Seagate Technology Holdings PLC | 1.47 | UnitedHealth Group Inc. | 3.53 |

| 5 | Simon Property Group Inc. | 1.47 | Johnson & Johnson | 3.45 |

| 6 | KeyCorp | 1.47 | Procter & Gamble Co. | 2.97 |

| 7 | Edison International | 1.46 | Visa Inc. | 2.63 |

| 8 | Baker Hughes Company Class A | 1.45 | Costco Wholesale Corp. | 2.00 |

| 9 | M&T Bank Corporation | 1.43 | Comcast Corp. | 1.92 |

| 10 | Chevron Corporation | 1.42 | Accenture plc | 1.90 |

| 合計 | 13.29% | 合計 | 30.5% |

高配当株と連続増配株は銘柄が全くかぶりませんね。なんとSPYDの構成比1位はファイザーですね。ファイザー単体の2021年12月16日現在の配当利回りは2.69%とあまり高くは無いです。もっとも株価が上がってしまったからこうなったとも言えるのでそれ自体悪いことではないですが、配当利回りが低くなってしまったファイザーはもしかしたら今後SPYDの構成銘柄から外れてしまうかもしれません。

VIGはMSFTを筆頭にいかにも毎年安定成長してそうな会社が並びます。長期で持つならVIGのほうがストレスが少なそうですね。

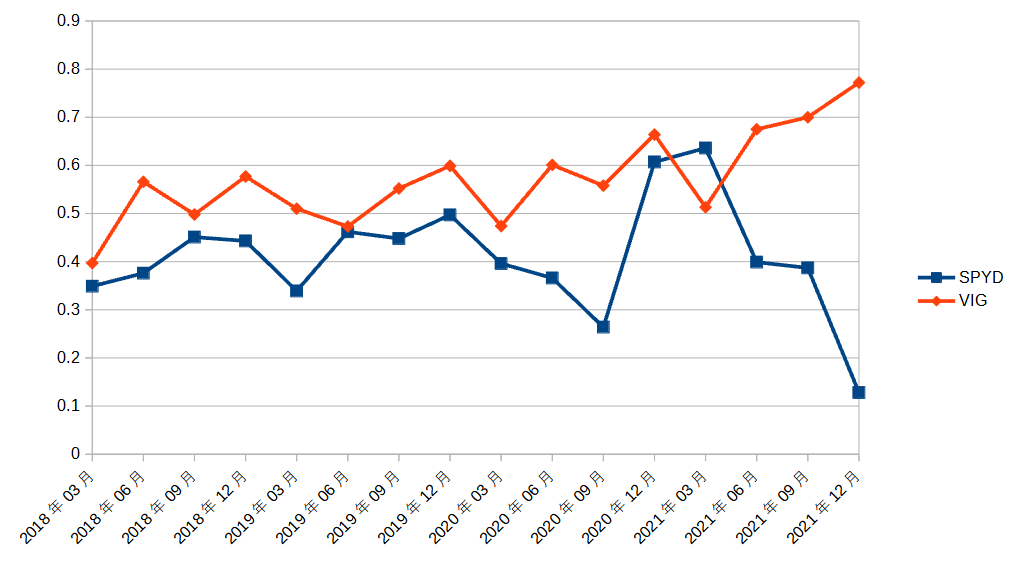

配当額の推移を比較する

四半期ごとの配当額を比較します。VIGは多少デコボコしてますが1株当たりの配当額は安定的に増加しています。毎年3月の配当が低めに出ていますね。

SPYDの配当額は全く安定していない感じですね。特に低かったのは2020年9月と直近の2021年12月ですが特に2021年12月の配当額の低さは衝撃的ですね。こんなに配当が少なくなってしまった理由を知りたいと思ったのですが調べた限りはよくわかりませんでした。

株価推移を比較する

青線がVIG、オレンジ色がSPYDの株価推移です。SPYDの株価は2020年1月には40ドル近辺にありましたがコロナショックで22ドル近くまで落ちました。かなり激しい落ち方です。2021に入ってようやくコロナショック前の株価水準に戻っています。過去の株価を見ても40ドル台前半が頭打ちな感じがします。

VIGの株価ももちろんコロナショックの影響もありましたが、SPYDに比べて下落率が低く、コロナショック前の株価水準への戻りが早いです。全体的に株価が奇麗な右肩上がりになっていて、配当と株価上昇双方の恩恵が受けられるETFですね。

メリット・デメリット

たーぼうの考える、SPYD、VIGのメリットデメリットを挙げてみます。

SPYDのメリット

・配当利回りが高い

・暴落時に安値で買っておけば値上がり益も狙える(例えば株価30ドル割れで買って40ドルで売れば含み損に苦しむこともなさそうに見える)

SPYDのデメリット

・四半期ごとの配当額が不安定なので配当額をあてにしにくい。

・構成銘柄が株価上昇すると結果的に配当利回りが低くなってしまい、構成銘柄から外れてしまうのでETFのコンセプト的に企業の成長を取り込みにくい。

・暴落時の下落率が高い

VIGのメリット

・配当額が概ね安定的に向上している

・長期で安定的に成長している優良企業を中心に構成されているのでSPYDに比べて株価のボラティリティが低い。

・配当増加と株価上昇の両方を享受することが出来る。

VIGのデメリット

・SPYDに比べて配当利回りは低い

・ETFのコンセプト上、無配当の成長企業が構成銘柄に入らないので、それらの成長を取り込むことが出来ない。(例:グーグル、テスラなど)

・10年以上連続増配している企業で構成されているので新興企業は対象外になる。

まとめ

たーぼうは、去年のコロナショック前で高配当に魅力を感じてSPYDを持っていたのですが、コロナショックの暴落でかなり痛い目を見ました。高配当株は魅力もあるけど怖さも併せ持つことをSPYDから学びました。結果的にはほぼトントンでSPYDを売ってしまいましたが、30ドル割れ位の水準で買えるのであれば含み損のリスクもそんなに無さそうに思います。そして株価が40ドル超えたら売ったらいいのではないでしょうか?そういう売買方法を取るのであればSPYDを買うのも悪くないと思います。

VIGは長期投資に適したETFですね。毎月買い増ししてずっと持っていれば、増配と株価上昇の双方の恩恵を受けられます。暴落時の下落率もSPYDほど大きく無い。長く持っていてストレスの少ないETFだと思います。たーぼうは今年に入ってからはVIGをメインに買いはじめました。来年も少しずつ買い増してポートフォリオの軸の一つにしていきたいと思います。

関連記事

今回はこの辺で。最後までお読みいただきありがとうございました。投資は自己責任、自己判断にてお願いします。