VIGとはアメリカバンガード社のETFで、10年以上の連続増配かつ、利回り上位25%とREITを除外された銘柄で構成されたETFです。米国株の中でも長期安定成長している優良銘柄で構成されたETFで、たーぼうのポートフォリオの約6.6%を占めています。

コロナショック時ではVIGはS&P500よりも下落率が少なく抑えられていましたが、今回の下落場面(2022年1~5月)ではどのような下落率になっているでしょうか?について確認してみました。

要因が全く異なるコロナショックと今回の株価下落

コロナショックと今回の株価下落は下落要因が全く異なります。コロナショックはコロナウイルスの蔓延に伴いロックダウンで経済が停滞(あるいは停止)する恐怖に起因する暴落でした。

それに対して2021年末からの2022年5月現在の株価下落は、史上最大の金融緩和によって生じた急激なインフレを食い止めるために、かなり大幅な利上げが行われてその結果、株式から債券に資金が逃げるのでは?という恐怖からの暴落と言う側面が強いと思います。さらにはロシアのウクライナ侵攻も株価下落を後押ししているのは間違いないでしょう。

今回の株価下落でVIGの株価はどう変動しているのか?

2021年末から2022/5/13までの日足チャートで比較

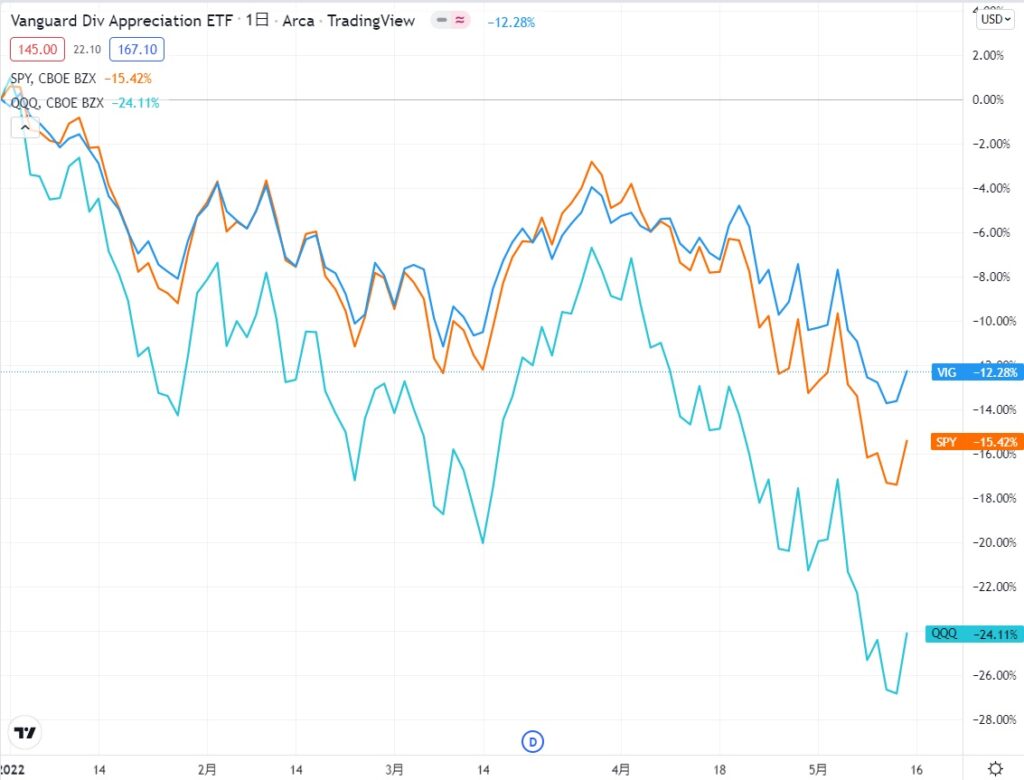

2021年末から2022年5月13日の日足チャートでVIG・SPY(S&P500のETF)・QQQ(Nasdaq100のETF)を日足チャートの出してみました。青線がVIG・オレンジがSPY・ターコイズがQQQです。結果は、VIGが-12.28%、SPYが-15.42%、QQQが-24.11%で、コロナショックに引き続き今回もVIGの下落率は低く抑えられていることが分かります。

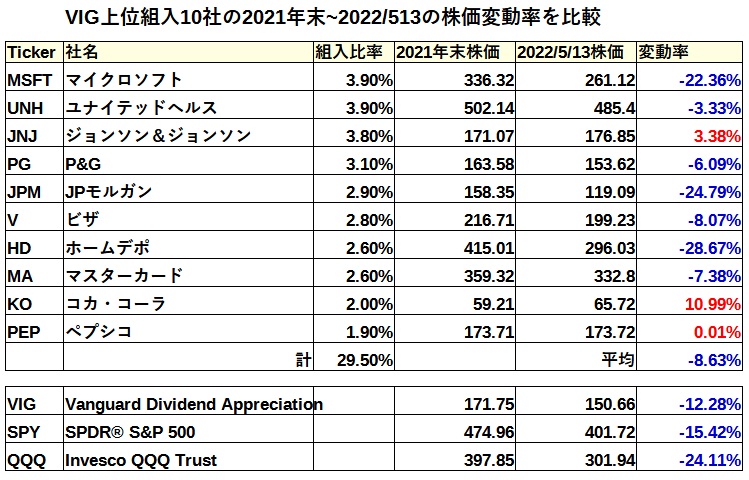

VIG組み入れ比率上位10社の株価変動率をチェック

VIGの組み入れ上位10社の2021年と2022/5/13の株価を表にしてみました。マイクロソフト、JPモルガン、ホームデポ等かなりやられている銘柄もありますが、ジョンソン&ジョンソン、コカ・コーラ、ペプシコ等プラスの銘柄も入っています。上位10銘柄の平均は-8.63%でVIG全体よりパフォーマンスが良いですね。VIGは個々の構成銘柄ではやられている銘柄もあるけど、逆に上昇しているものもあり、全体的にもS&P500より下落幅が抑えられていることが分かりました。

長期チャートで見るとまるで違う景色が見える

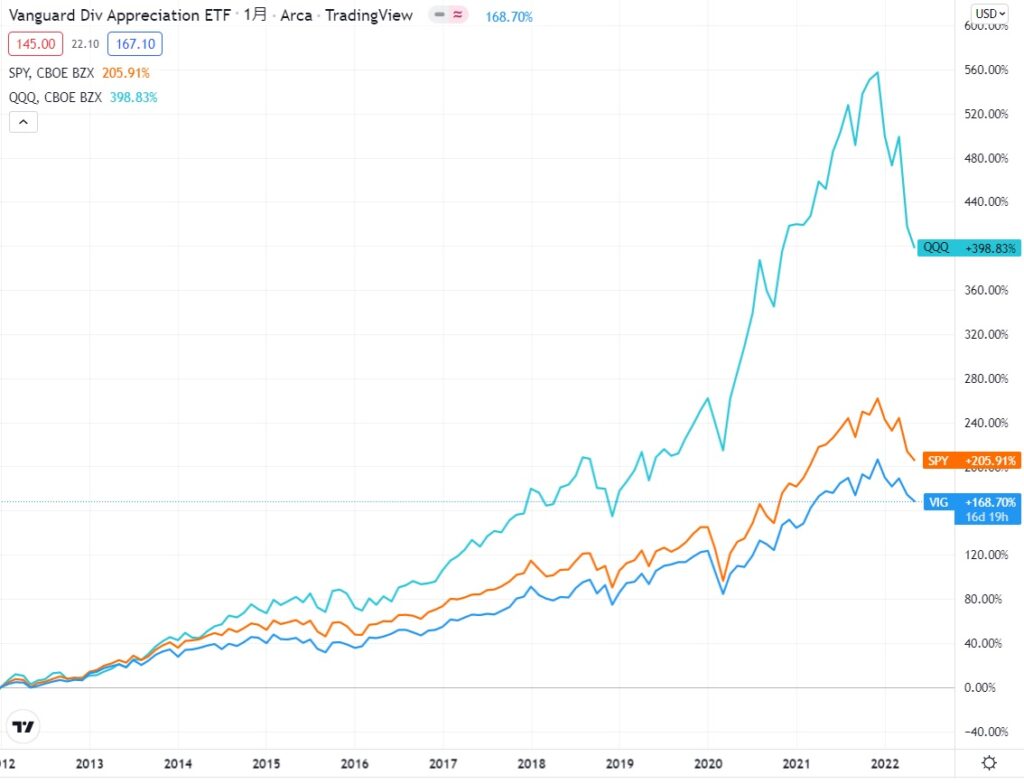

2012年1月からの月足チャートの比較では、QQQが+398.83%、SPYが+205.91%、VIGが+168.70%で、QQQのパフォーマンスが圧倒的であることが分かります(※尚、このチャートでは配当は考慮していません)。

正に「山高ければ谷深し」ですね。ジェットコースターのようにスリリングな投資ライフを楽しみたければQQQ、穏やかな投資ライフを楽しみたければVIG、中庸さを求めたければSPYと言った感じでしょうか?

VIGへの投資はあまりタイミングを見る必要はなさそうに見えますが(比較的定期的な積立投資に向いているとも言えそう)、QQQへの投資は出来ればタイミングを見たほうがいいかもしれませんね。もしかしたら激しく下落した今のQQQはそろそろ仕込み時?なのか、それとももっと待つべきなのでしょうか・・・?。

まとめ

今回の株価下落においてもVIGはSPYやQQQに比べれば、下落幅は少なく抑えられていることが分かりました。今後も長期安定成長している株のETFとして一定割合をVIGに投資していきたいと思います。

関連記事

今回はこの辺で。最後までお読みいただきありがとうございました。投資は自己責任、自己判断でお願いいたします。