こんにちは、たーぼうです。2023年2月の運用結果は日本株は上昇したものの、米株はインフレ懸念増加のあおりを受けて株安が進行。ただ同時に円安ドル高も進んだので円換算では米国株の含み益は増加しました。

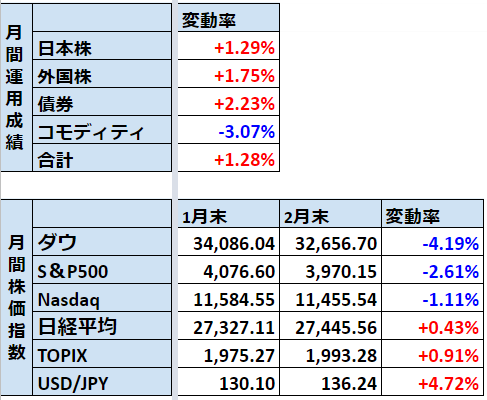

2月の月間トータルでは+1.28%と1月に続いてプラスで終えることが出来ました。

米株安に見舞われるも円安に救われるパターンは2022年によく見られたパターンですが2023年にもこのパターンが出てくるとは・・引き続きアメリカがインフレ退治に苦慮していることが垣間見えますね。

2023年2月の資産運用結果

1月は主力の日本株が+1.29%、外国株が+1.75%(円換算)と堅調でした。米国主要株価3指数が軒並みマイナスだったにも関わらず、為替は4.72%も円安に振れた影響により、外国株のパフォーマンスは円換算ではプラスでした。

日本株は、日経平均やTOPIXよりも若干パフォーマンスが良かったです。コモデティは、金・銀・プラチナが揃って下落した影響でマイナスでした。

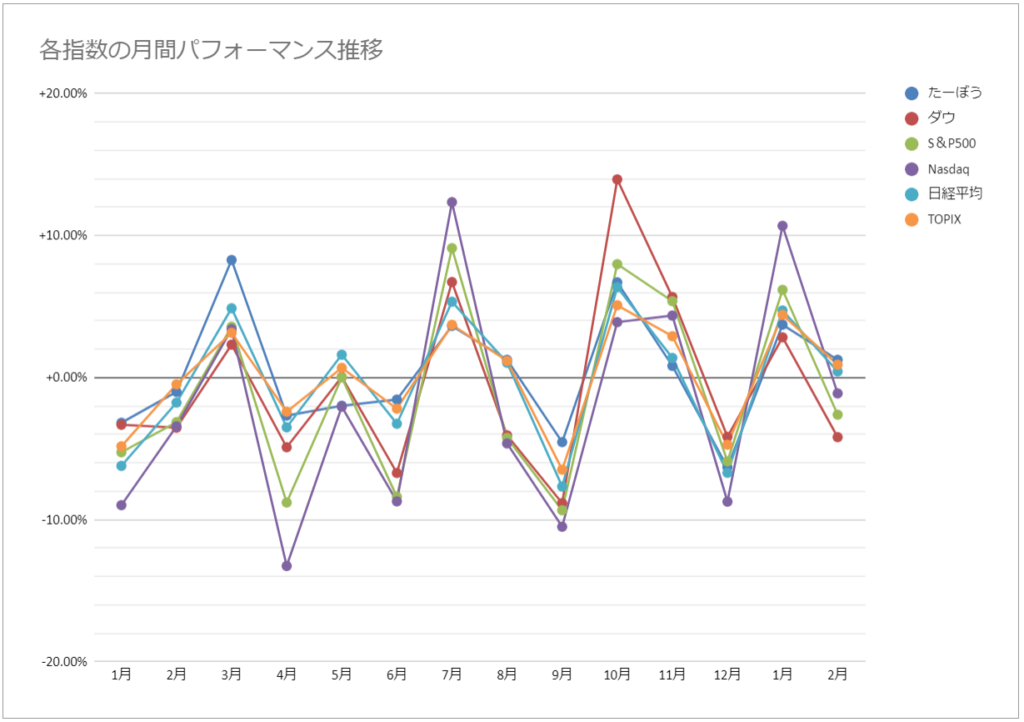

月間パフォーマンスを日米株価指数と比較

たーぼうの2月の月間パフォーマンスは、日米主要株価指数に比べ僅差でトップでした。2月は米国で発表された経済指標が軒並みインフレ悪化を示唆するものであったため、米株3指数はマイナスに沈みました。

ただ2月は珍しく、米株3指数中ダウが最も下落率が大きく、逆にナスダックは-1.11%程度の下落率で済んでいます。2月末に発表されたエヌビディアの決算が良かったこともナスダックの下落が少なかったことに影響していると思われます。もしかして今年はナスダック復活の年になるのかな?もしそうなら個人的には大歓迎ですが。

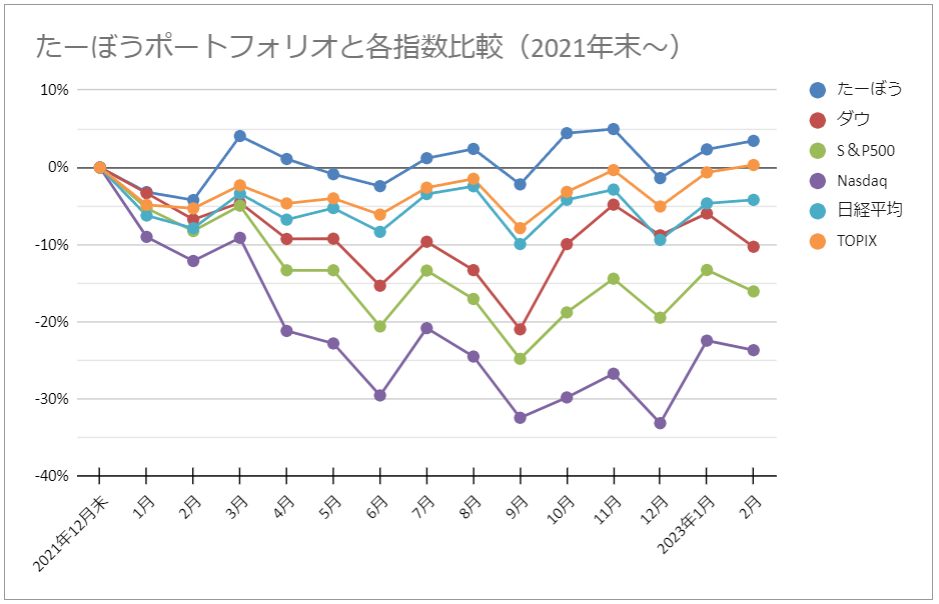

2021年以降の累計パフォーマンスを日米株価指数と比較

2月も月間では堅調でした。

2021年末からの累計パフォーマンスは2023年1月以降プラス圏に浮上し、2月もプラスで終えることが出来ました。

たーぼうのポートフォリオのパフォーマンスは他の株価指数を凌駕していますが、これはひとえに為替のおかげという側面が強いです。2021年末に1ドル115円だったのが→2023年1ドル136円まで18%も円安ドル高が進行しています。

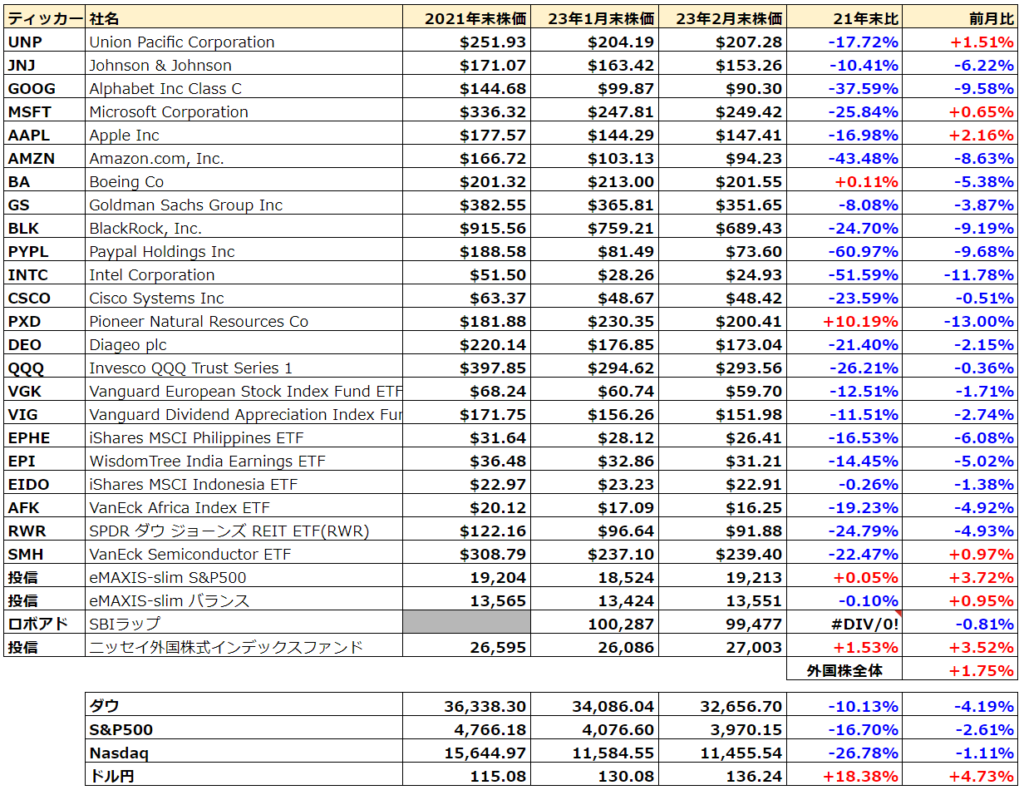

個別株の月間パフォーマンス

日本株の2月と2021年末比の結果

日本株の2月はトータルで+1.29%でした。日経平均は+0.43%、TOPIX+0.91%だったの若干ではありますが、株価指数を上回ることが出来ました。

好調だったのは、ヤマハ発動機(+9.42%)、三菱商事(+6.76%)、オリックス(+7.32%)あたりでした。チャートを見るとオリックスが1月からじりじりと上昇してますね。

日本株は21年末比で上昇している株が多いですね。保有している日本株は米株下落にさほど影響を受けなていない感じです。

反面2月に不調だったのは、日本航空、NTTデータあたりですね。特にNTTデータ、21年末比で23%も下落してますね。まあそれでもまだ含み益が50%以上あることもあり、売る気は無いですけどね。

米国株2月の結果

2月の米株は全般にマイナスに沈んだ銘柄が多いです。投信系が比較的好調に見えるのは円換算だからです。

2月に辛うじてプラスだったのは、マイクロソフト、アップル、SMH(半導体セクターETF)でした。

半面、グーグル、アマゾン、ブラックロック、ペイパル、インテルあたりの下げがきつかった。1月に好調だった株が2月にドーンと落ちた感じですね。結果的に2022年末あたりの水準に戻ってしまった感じかと。

2023年2月の株の売買実績

売却:なし

購入:アマゾン(AMZN):2株@$192

パイオニア・ナチュラル・リソーシーズ(PXD):2株@$204

2月はアマゾン、パイオニア・ナチュラル・リソーシーズを2株づつ購入。アマゾンは言わずと知れたネット通販大手ですが、パイオニア・ナチュラル・リソーシーズは日本人にはなじみに薄い会社かもしれません。石油・天然ガス探鉱・生産を手掛ける米国企業でセクター的にはエネルギー関連株です。尚、日本の音響・カーナビメーカーのパイオニアとは無関係な会社です。

個人的に米国株のエネルギー株を少し持ちたいと思ったので、このパイオニアナチュラルリソーシーズを2022年から少しずつ購入しています。株価は原油価格にほぼ連動するので動きがすごく分かり易い。配当利回りは10%を超える超高配当銘柄です。

石油・天然ガス株は、ポートフォリオの5%以下なら持っておいていいかなと考えています。他のセクターが軒並み下がってもエネルギー株だけは元気とかそういう場面が結構あるので、(但し逆のパターンもある。)なのでエネルギー株を持っておけばポートフォリオ全体のボラティリティを下げる効果も見込めるかなと考えています。配当は年4回(3月/6月/9月/12月)出ます。今月は配当月なので楽しみです~♪。株価的には原油価格に連動するので高値掴みは避けたいところです。原油価格が低迷したタイミングで仕込めればベストですね。

新NISAが2024年に始まるので、節税の観点では本格的に買うのは2024年からがいいのですが、株価上昇は待ってくくれないとも思うので、買うタイミングが難しいところではありますね。

2023年2月末の資産構成・ポートフォリオ

2月末の資産構成です。

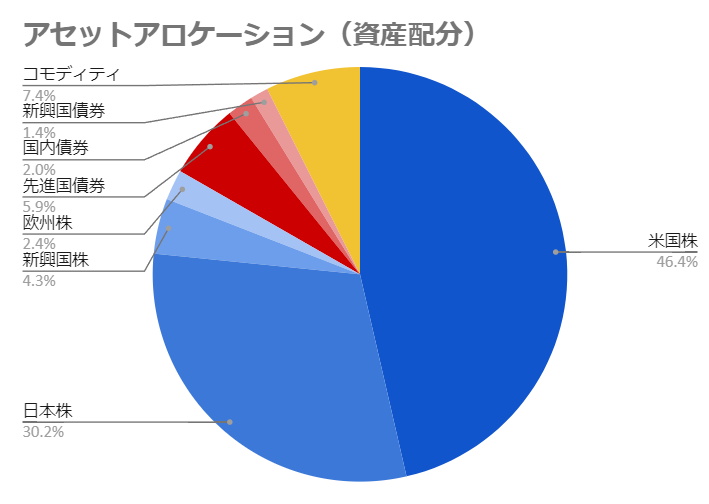

資産構成(アセット・アロケーション)

1月末の資産構成です。株式で80%以上を占めています。

1年前に比べ、米国株は43%→46%、日本株が32%→30%と割合が変動しています。最近日本株も悪くは無いなと思い始めているので今後構成比をどうするか考えたいと思います。案外今程度の構成比もバランス的には悪くは無いのかもしれません。

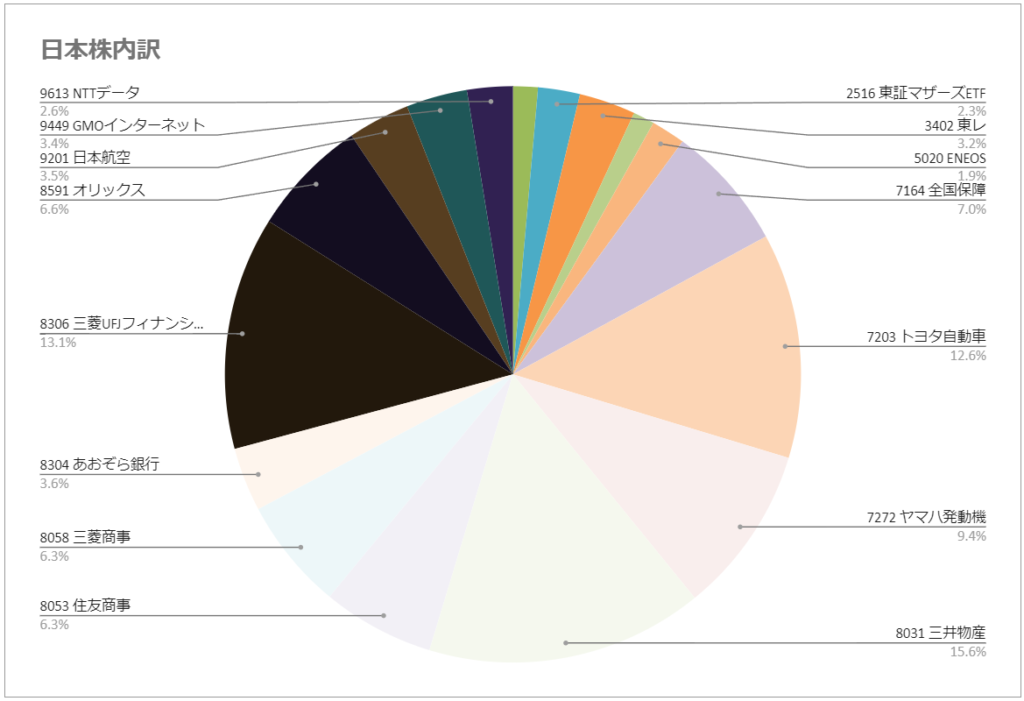

ポートフォリオ(日本株)

日本株は、輸送機器、商社、銀行をメインに保有しています。一般NISA枠で持っているものが多いですが、今年で5年の保有期間が終わるものもあるので、一般NISAの期間中に売って新NISAで買いなおすことを検討しています。

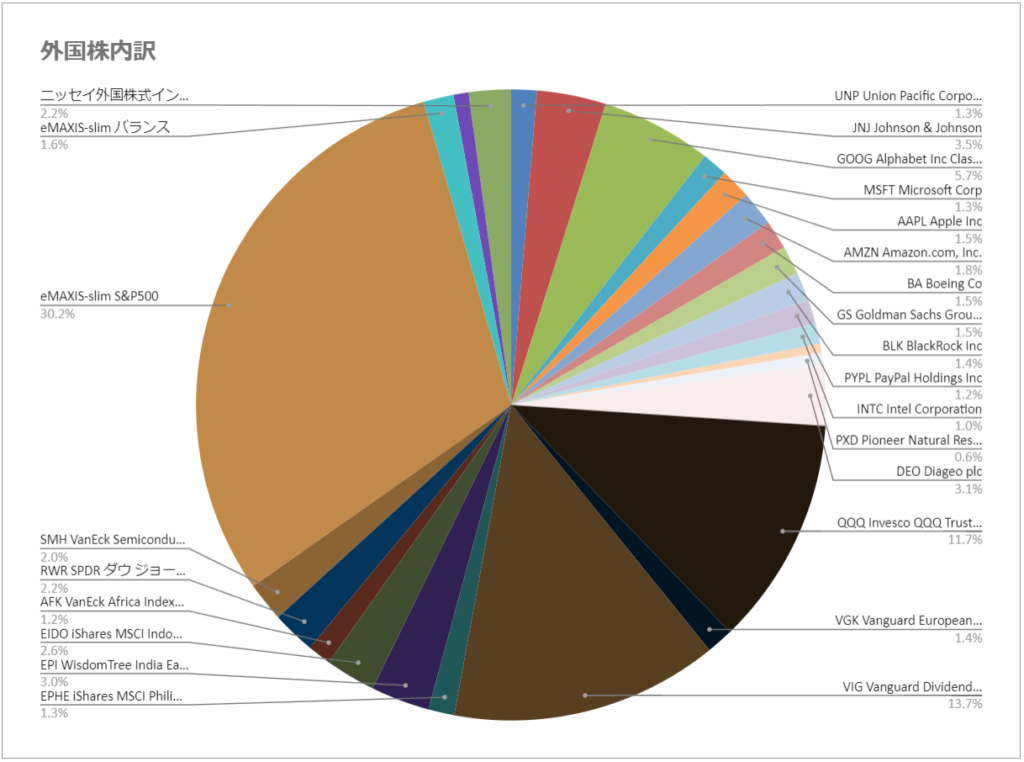

ポートフォリオ(外国株)

外国株は、投信(eMaxis-slim S&P500)をメインに保有し、その次にはVIG、QQQ、GOOGを多く持っています。新興国株はインド、インドネシア、フィリピン、アフリカのETFを少々保有しています。

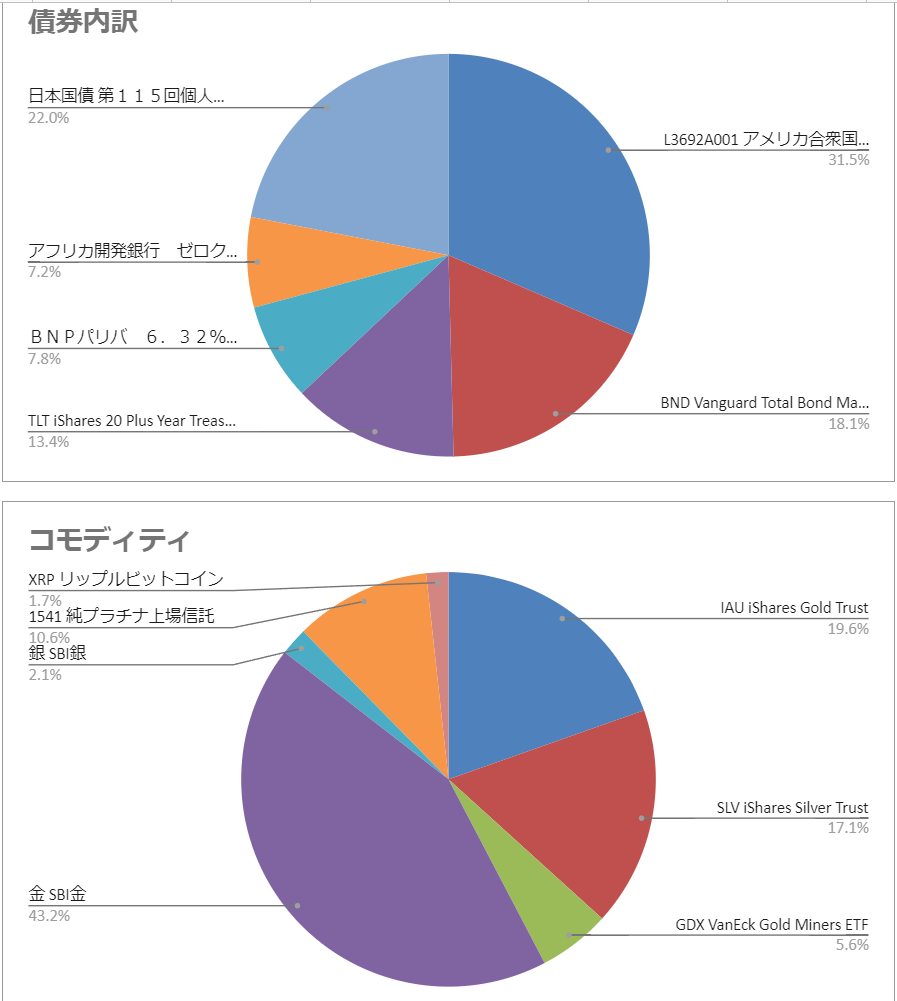

ポートフォリオ(債券、コモディティ)

債券は日本国債と米国債がメインです。今年米国債が満期になるので、満期後はまた米国債を買おうかと考えています。コモデティは金をメインに銀・プラチナも保有しています。

まとめ

2月は1月に続きプラスで終えれたのでとりあえずホッとしています。まあ今後もアメリカのインフレや景気の動向に左右される展開なのは間違いないでしょうね。どうなるかはわかりませんが。

引き続き2023年も、上昇しても舞い上がらず、下落時してもパニックにならず、人生を楽しみながら、淡々と投資を続けていきたいと思います。

関連記事

資産運用結果や資産構成に関する記事を中心に掲載しています。

今回はこの辺で。最後までお読みいただきありがとうございました。 投資は自己責任、自己判断にてお願いいたします。