こんにちは、たーぼうです。2023年3月の運用結果は、日本株はマイナスだったものの、外国株とコモデテイ(特に金価格が上昇)に助けられて、全体では何とかプラスで終えられました。

3月はスタートこそ好調でしたが、中旬以降は、特に米国の銀行破綻の影響で日米双方の株価が下落。特に日本の高配当株(特に銀行株)が影響を受けました。(何で米国以上に日本の銀行株が下落したの?おかしいでしょ・・と内心思ってましたが。)最悪だった3/20時点では月間マイナス3.35%に沈みました。この時は年初来でもマイナスに転落するかのぎりぎりのところまで追い込まれました。

ただ3月最終週に金融不安が和らいだのを機に株価は上昇し、3月最終日の3/31にようやくプラスに転じました。まさか3月月間をプラスで終えられるなんて3/31まで思ってなかったです。ジェットコースターのような1カ月でした。

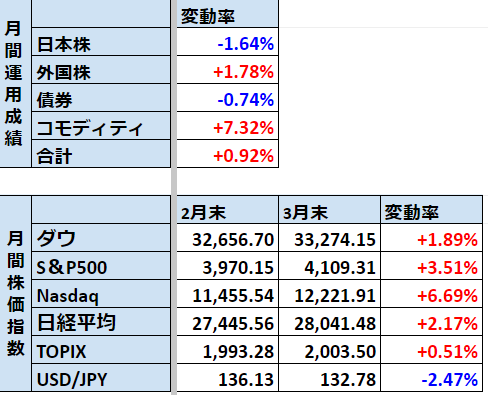

というわけで3月の月間トータルでは+0.92%と1月2月に続いてプラスで終えることが出来ました。年初来では+5.67%とここまでは悪くないです。

2023年3月の資産運用結果

1月は主力の日本株が▼1.64%、外国株が+1.78%(円換算)と日本株の不調を外国株がカバーした形となりました。さらにはコモディティが絶好調で特に金価格は月間で約8%上昇しています。

為替は月間で+2.47%円安に振れたため、円ベースではマイナス要因になりました。結果的にはトータル月間+0.92%と言う結果はTOPIXに次いで悪い成績でした。というか3月はTOPIXが振るわなかったんですね。

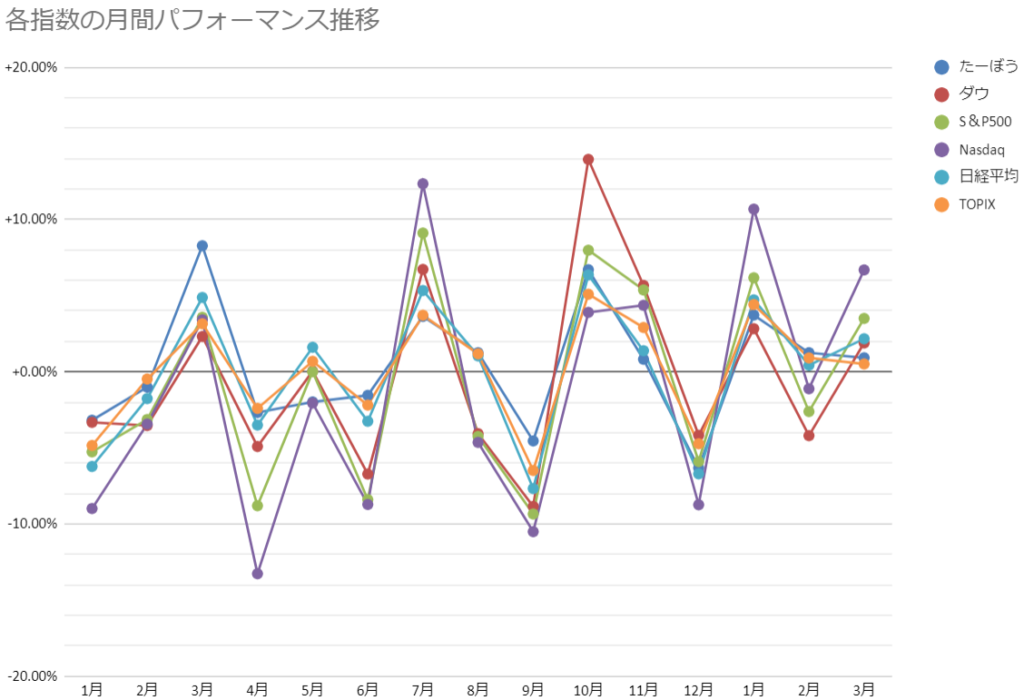

月間パフォーマンスを日米株価指数と比較

たーぼうの3月の月間パフォーマンスを日米主要株価指数に比べた場合、Nasdaq>S&P500>日経平均>ダウに次いで5番目です。まあそれでも主要株価指数軒並みプラスだったので3月は月間では平穏な月だったのかな?

2021年末から見ると株価指数がかなり乱高下しているのが分かります。相場に向き合っていると本当に単純に疲れますよね・・。

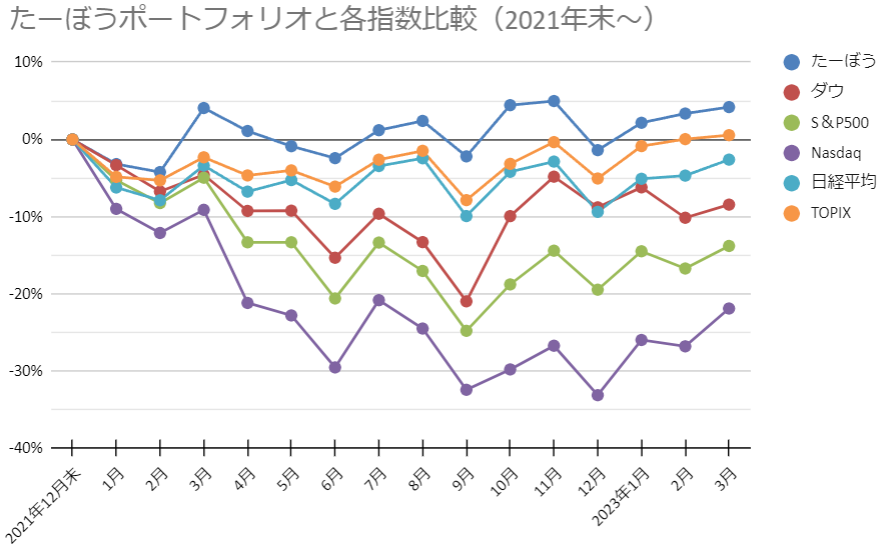

2021年以降の累計パフォーマンスを日米株価指数と比較

3月も月間では堅調でした。

2021年末からの累計パフォーマンスは2023年1月以降プラス圏に浮上し、3月もプラスで終えることが出来ました。

2022年は散々な結果だったNasdaqが、2023年初から復活し始めてますね。とはいえ、2021年末に比べたらまだまだ低い所に居るのですが。「山高ければ谷深し」ですね。市場は利上げの停止を織り込んでハイテク株復活を期待しているのでしょうか。

たーぼうのポートフォリオのパフォーマンスは他の株価指数を凌駕していますが、これはひとえに「為替のおかげ」という側面が強いです。2021年末に1ドル115円だったのが→2023年3月末は1ドル132円まで約15%円安ドル高が進行しています。

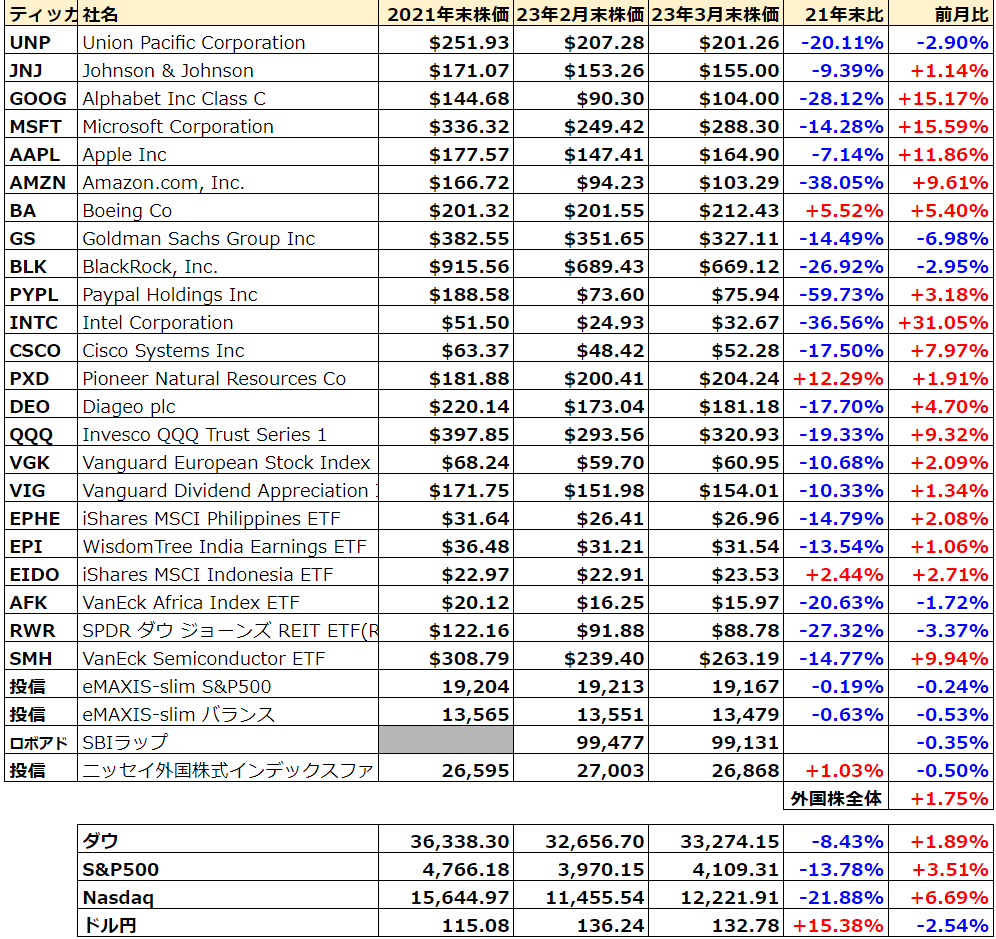

個別株の月間パフォーマンス

日本株の2月と2021年末比の結果

日本株を個別に見ると、好調だったと言えるのは、株主還元拡充が伝えられた三井物産(7.64%)くらいですね。

半面、あおぞら銀行(▼9.03%)、三菱UFJ(▼9.03%)、オリックス(▼9.03%)が絶不調でした。米銀行の破綻のあおりをまともに食らったかなと。「米経済が風邪ひくと日本経済が肺炎になる」って感じでしょうかね?もうちょっと自立してほしい気もします。

外国株3月の結果

3月の米株は、Nasdaq銘柄を中心に上昇する株が目立ちました。

特に好調だったのががインテル(+31.05%)、グーグル(+15.17%)、マイクロソフト(+15.59%)、アップル(+11.86%)と半導体セクターETFのSMH(+9.94%)あたりです。

2020年~2021年にかけて絶好調だった「GAFAM」がいよいよ復活するのでしょうか?4月は決算シーズンに突入するので特にNasdaq銘柄の決算には注目ですよね。

半面3月に下げがきつかったのはゴールドマンサックス(▼6.98%)位でした。でも三菱UFJの下げ幅(▼12.14%)にくらべると全然大した下げではないですね。

2023年2月の株の売買実績

売却:なし

購入:ブラックロック・スーパー・マネー・マーケット・ファンド(米ドル外貨MMF):$2000

バンガード 米国増配株式ETF(VIG):1株@$150

3月は株(含むETF)としてはVIGを1株買っただけです。その他指値を設定した株もあったのですが、中旬から株が上昇したので約定には至らずと言った感じです。

少しドルが貯まったので遊ばせるのはもったいないなと思ったので久々に米ドル外貨MMFを購入してみました。昨今の利上げもあって利回りは年4.3%もあります。高配当株の配当レベルの利息があります。そりゃこんなに高利回りだったらリスクを取って高配当株に投資するより外貨MMF買った方がいいよねって思う人も出てきますよね。

2023年3月末の資産構成・ポートフォリオ

3月末の資産構成です。

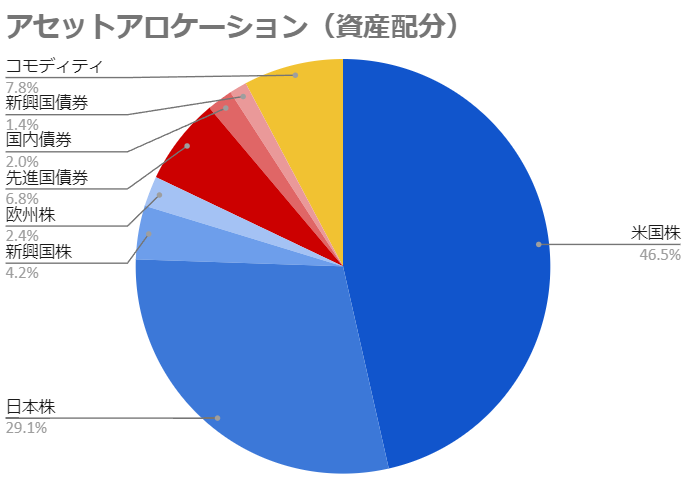

資産構成(アセット・アロケーション)

3月末の資産構成です。株式で80%以上を占めています。

株・債券・コモディティをどういう比率で持つかは、なかなか明確な回答がある訳では無いので難しい部分ではありますが、個人的には今の構成比も悪くは無いと思っています。

地域的に、アメリカ、日本、欧州(とその他先進国)、新興国、をどういう比率で持つかも同様に難しい。シンプルにオールカントリー1択で行くのも悪い選択ではないと思います。

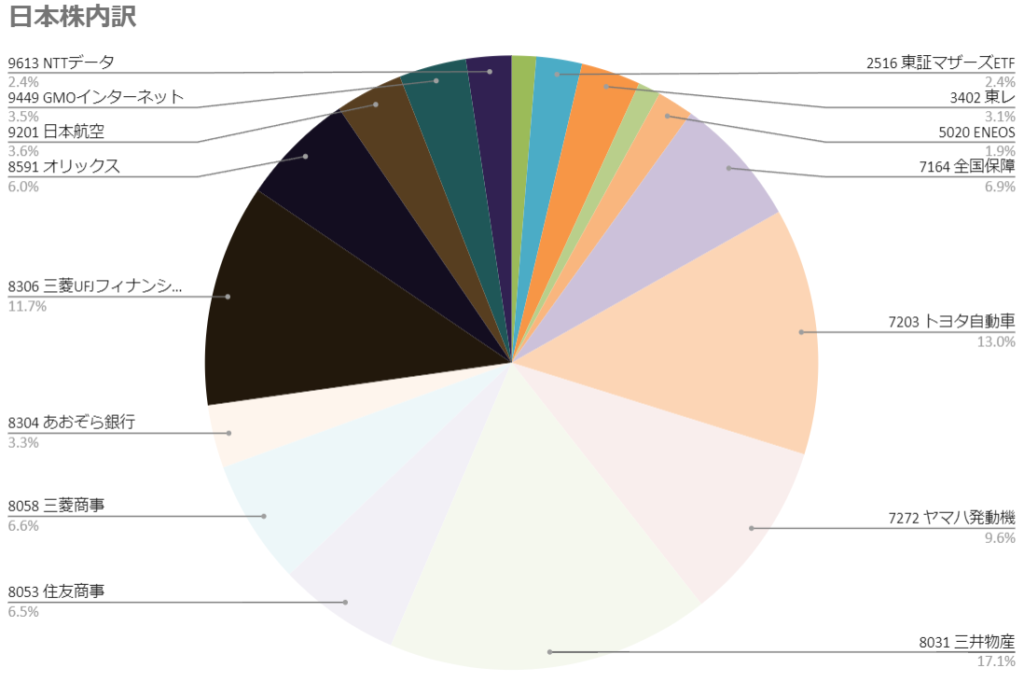

ポートフォリオ(日本株)

日本株は、輸送機器、商社、銀行をメインに保有しています。一般NISA枠で持っているものが多いですが、今年で5年の保有期間が終わるものもあるので、一般NISAの期間中に売って新NISAで買いなおすことを検討しています。

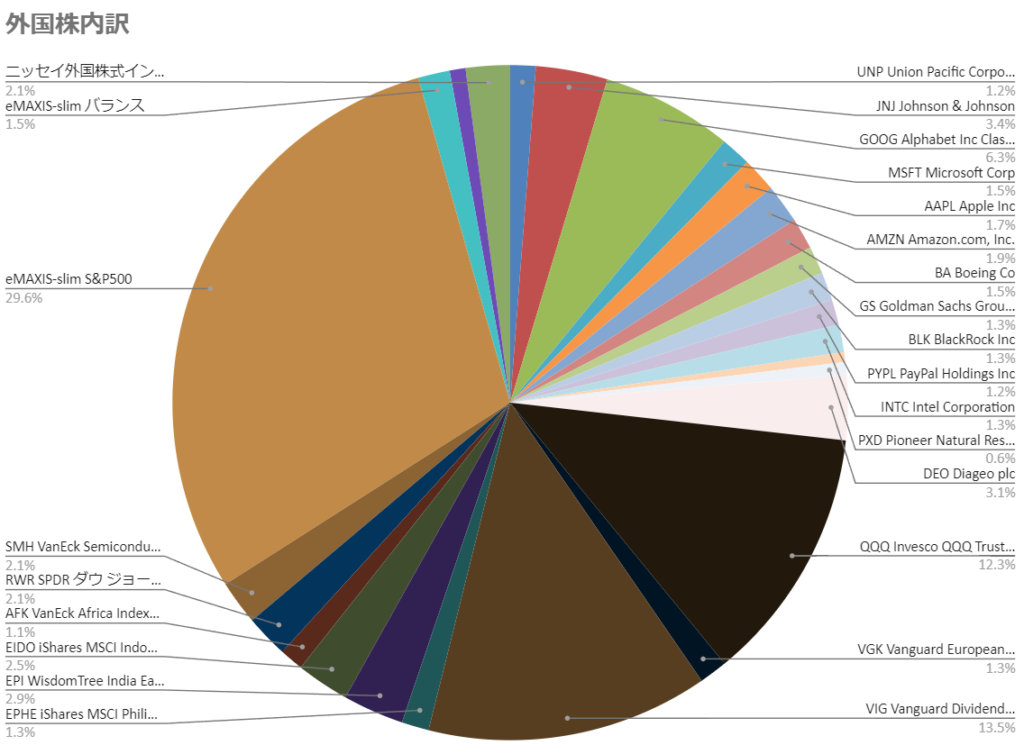

ポートフォリオ(外国株)

外国株は、投信(eMaxis-slim S&P500)をメインに保有し、その次にはVIG、QQQ、GOOGを多く持っています。新興国株はインド、インドネシア、フィリピン、アフリカのETFを少々保有しています。

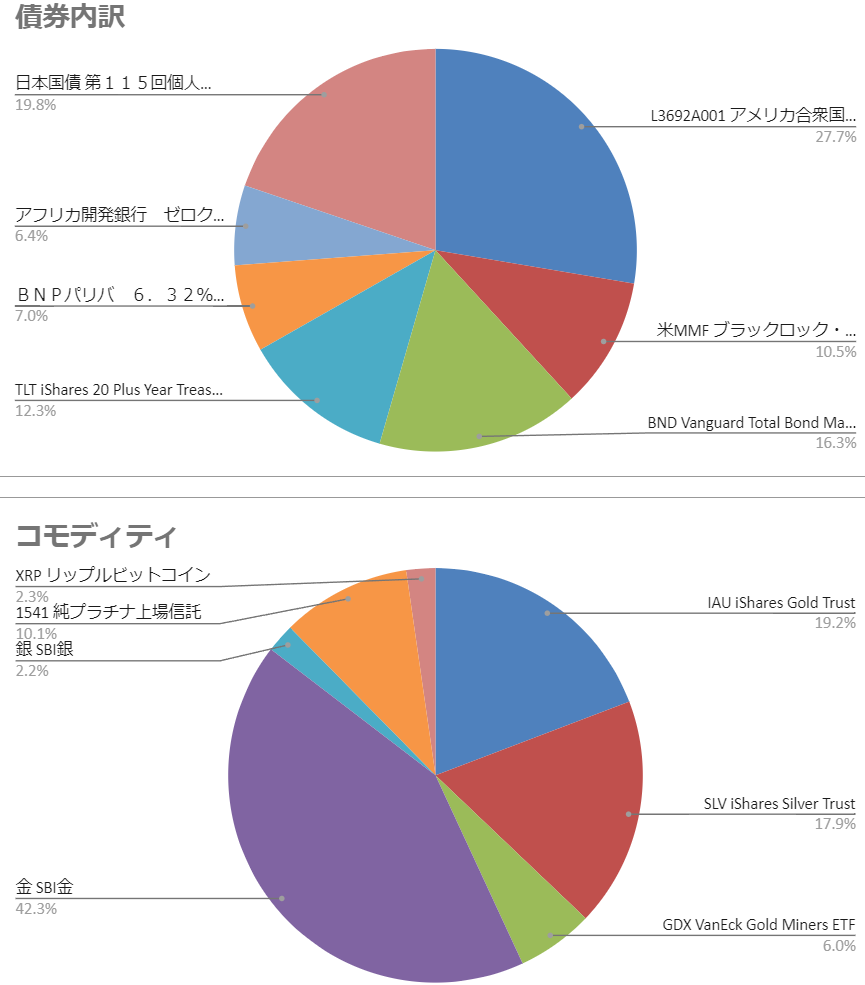

ポートフォリオ(債券、コモディティ)

債券は日本国債と米国債がメインです。3月に新たに米外貨MMFを購入しました。今年米国債が満期になるので、満期後はまた米国債を買おうかと考えています。コモデティは金をメインに銀・プラチナも保有しています。

まとめ

3月は2月に続きプラスで終えれたのでとりあえずホッとしています。なんだかんだで2023年は3か月連続のプラスで幸先良いスタートになりました。ただ自分の含み益が最も高かったのは2022年11月でまだそこには追い付いていないです。3月末でだいぶ迫ってきましたが。

まあ今後もアメリカのインフレや景気の動向に左右される展開なのは間違いないでしょうが、4月は何と言ってもいよいよ決算シーズンスタートですね。

引き続き、上昇しても舞い上がらず、下落時してもパニックにならず、人生を楽しみながら、淡々と投資を続けていきたいと思います。

関連記事

資産運用結果や資産構成に関する記事を中心に掲載しています。

今回はこの辺で。最後までお読みいただきありがとうございました。 投資は自己責任、自己判断にてお願いいたします。