たーぼうです。7月は4月から6月までの下落に終止符を打つことが出来、ようやく投資損益を対年末比でプラスに持って行くことが出来ました。気持ち的にはやれやれと言った感じです。

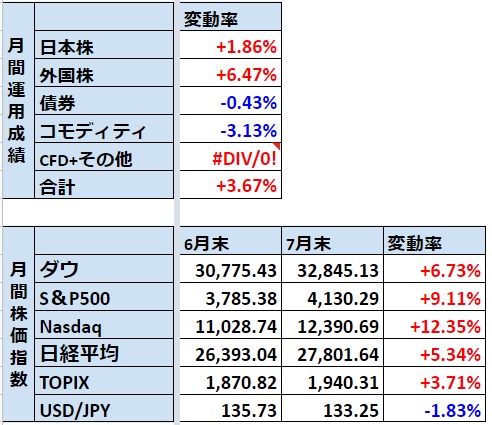

2022年7月の資産運用結果

月間では上昇で終えられたものの、日米の株価指数には負けた。

2022年6月のたーぼうの運用結果は、全体で+3.67%でした。7月は下旬のFOMCと米株決算が鍵でしたが、ここを何とかクリアして上昇したのが良かったですね。ただ、債券・コモデティがマイナスだったのと、円高の影響で、日米の株価指数には上昇率で負けています。

※たーぼうの資産パフォーマンスは円建てで計算しています。

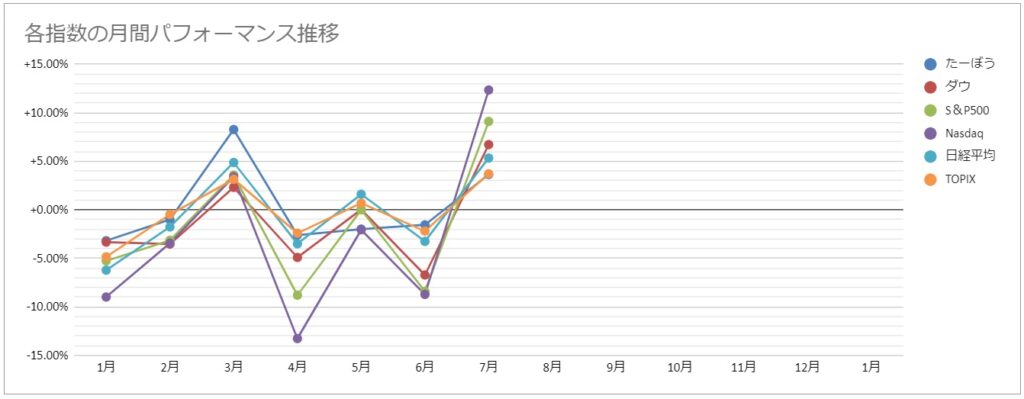

強かったNasdaq

Nasdaqが月間で何と+12.35%も上昇しています。久々に2020年コロナショック後に好調だったNasdaqを彷彿させる力強さでしたね。そろそろアメリカのインフレも落ち着いて利上げのペースも落ち着いていく機運が高まったのと、2022年1~6月で約30%も下落した結果、さすがに値ごろ感が出てきたこともあるかと思います。

個人的には、2022年前半の下落にめげずに、Nasdaq銘柄をちょこちょこと買い増ししてきたので、7月のNasdaq上昇は素直に嬉しいです。アメリカの強さの源泉ってやはりNasdaqじゃないでしょうか。

為替が相変わらず不安定

相変わらず為替が不安定で、7/15に1ドル139円を最高値を付けた後、FOMCを機に逆に今度は急速に円高が進み、7月末現在は1ドル132-133円あたりです。たーぼうは、預金資産をほとんど円で持っているので、ドル転コスト的には円安歓迎なのですが、円高が進むとドル建て資産が円換算で目減りするので、トータルでは「痛しかゆし」と言ったところですね。

2022年は為替が不安定な年ですね。3月から7月中旬までのドル高と7月下旬の急速な円高が目立ちます。このチャートを見てると為替で稼ぐのがいかに難しいかわかりますね。株以上に全く予想がつかないです。

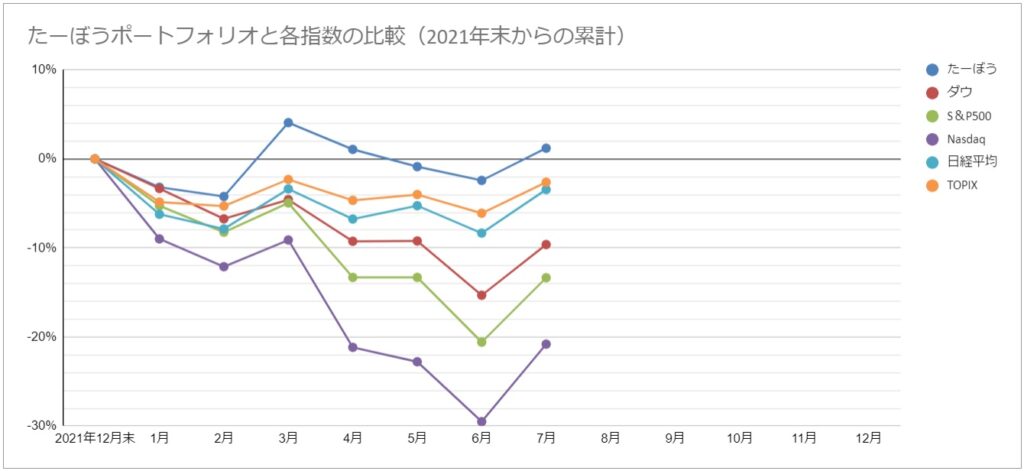

2021年7月の月別累計パフォーマンスを指数と比較

ようやく運用資産が前年末比プラスに

ようやく7月末で、たーぼうの運用資産が年末比でプラスに転じました。とは言っても+1.2%程度なので、1日下落しただけで吹っ飛びそうなレベルですが。

7月まで株価指数に対してパフォーマンスが良好だった理由は、ひとえに円安ドル高が進んだおかげなのですが、今後円高が進むと、対株価指数で苦戦することが予想されます。最近為替の動きが激しすぎなのでもうちょっと安定してほしいと思います。

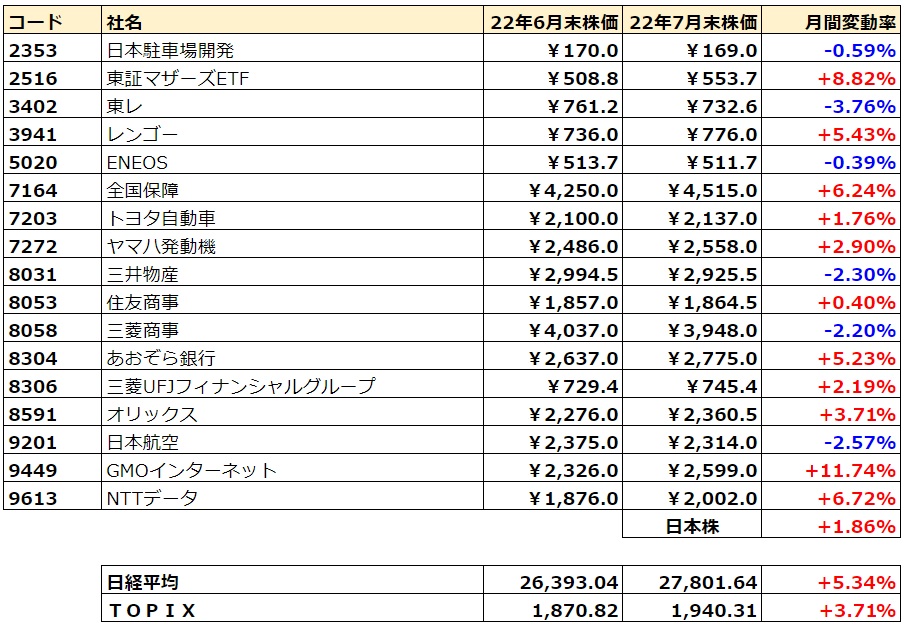

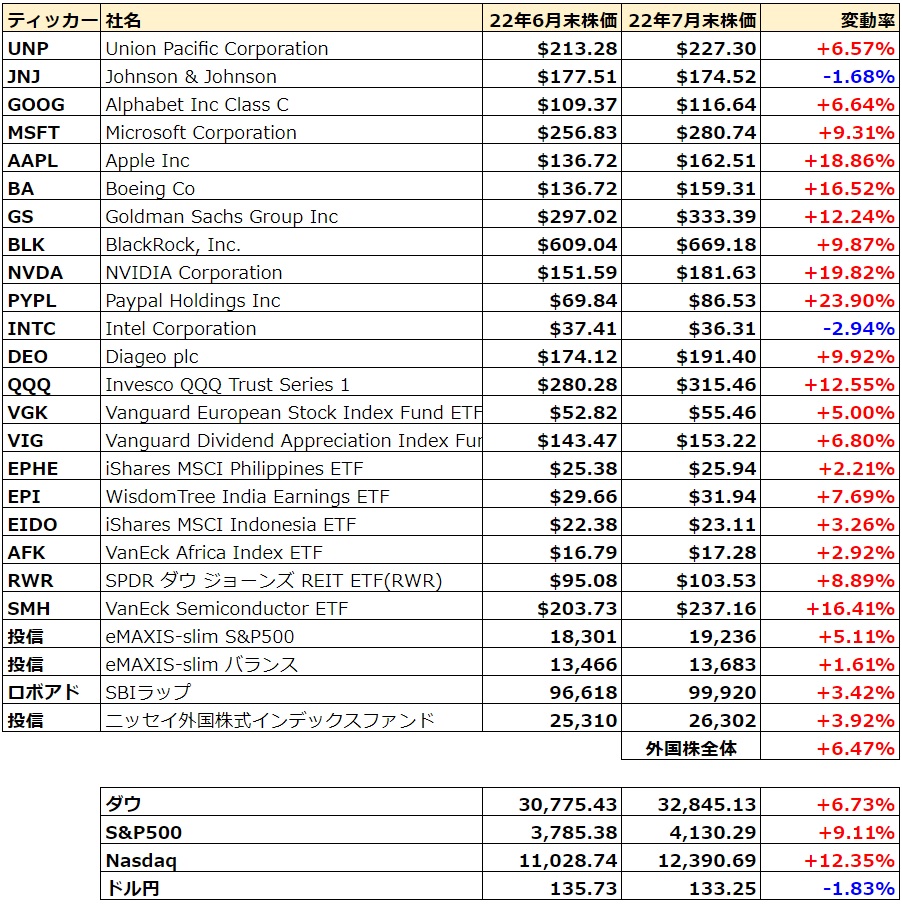

運用中の個別株の月間パフォーマンス

日本株の7月パフォーマンス結果

7月の日本株保有株のパフォーマンスを見ていきます。保有中の日本株全体の7月のパフォーマンス+1.86%と、日経平均にもTOPIXにも負けました・・。日本株の保有株が高配当、優待株に偏っているせいですね。成長株は米国株に任せているので、株価がイケイケな時はこうなるわけです。

保有株の中で特に良かったのは、マザーズ、全国保証、GMOインターネット、NTTデータあたりですね。IT系が強かったですね。Nasdaqが上昇するとこういう株は強いですね。半面メーカーや商社は冴えなかったですね。JALはコロナ第七波の影響を受けていると思います。稼ぎ時の盆休みを前にした感染拡大は痛いですね・・。第七波もそろそろピークかなとは思いますが。

来週から日本株の決算発表が本格化します。商社が昨年の好調さをどれだけ維持できているか?減産のニュースが多いトヨタがどんな決算を出してくるのかも注目ですね。個人的にはトヨタはあまり良くなさそうだな決算だとは思っておりますが・・。

米国株の7月のパフォーマンス結果

7月は外国株全体では+6.47%でポートフォリオ全体のけん引役になりました。特に強かったのは、アップル、ボーイング、ゴールドマンサックス、エヌビディア、ペイパル、QQQ、SMH(半導体ETF)ですね。やはりNasdaqが強いですね。ペイパル(PYPL)は、たーぼうの保有する個別株の中で一番含み損が大きいのですが持っててよかった(笑)って感じですね。

半面、ジョンソンエンドジョンソン(JNJ)は、パッとしないですね。この辺はいかにもディフェンシブ銘柄って感じです。もちろん売る気は全くないですけど。インテル(INTC)は決算が盛大にこけましたね・・・。買い増ししていただけに痛い。

7月の株の売買実績

売却:なし

購入:インテル(INTC:5株@$37.5)、ブラックロック(BLK:1株@$595)

インテルは6月も買い増ししていたので、決算での下方修正は残念でした・・。とはいえまた安い所で買い増ししたいなとも思います。買いを急ぐ気持ちはさらさら無いですが。

ブラックロックはアメリカニューヨークに本社のある世界最大の資産運用会社。米株投資家にはiシェアーズシリーズのETFでおなじみかと思います。買値的に良いタイミングで買い増しできたと思います。

2022年7月末の資産構成・ポートフォリオ

7月末の資産構成を公開します。7月末時点で全部で110銘柄を運用しています。いくら何でも多いですよね(笑)。あっこれ良いかも?と思ったものを片っ端から買っていった結果がこうなっているのですが、資産配分比率的にはいいとしても、本当はもっと銘柄数的には整理したいなと思っています。

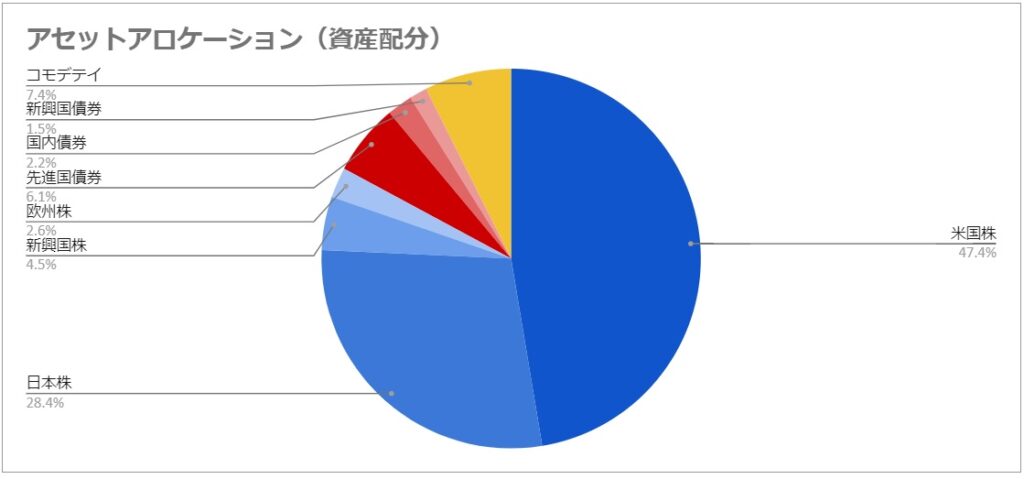

資産構成(アセット・アロケーション)

7月末の資産構成です。そろそろ米国株の構成比が50%に達しようかという所です。全体的には株式が83%、債券が10%、コモディティが7%となっています。

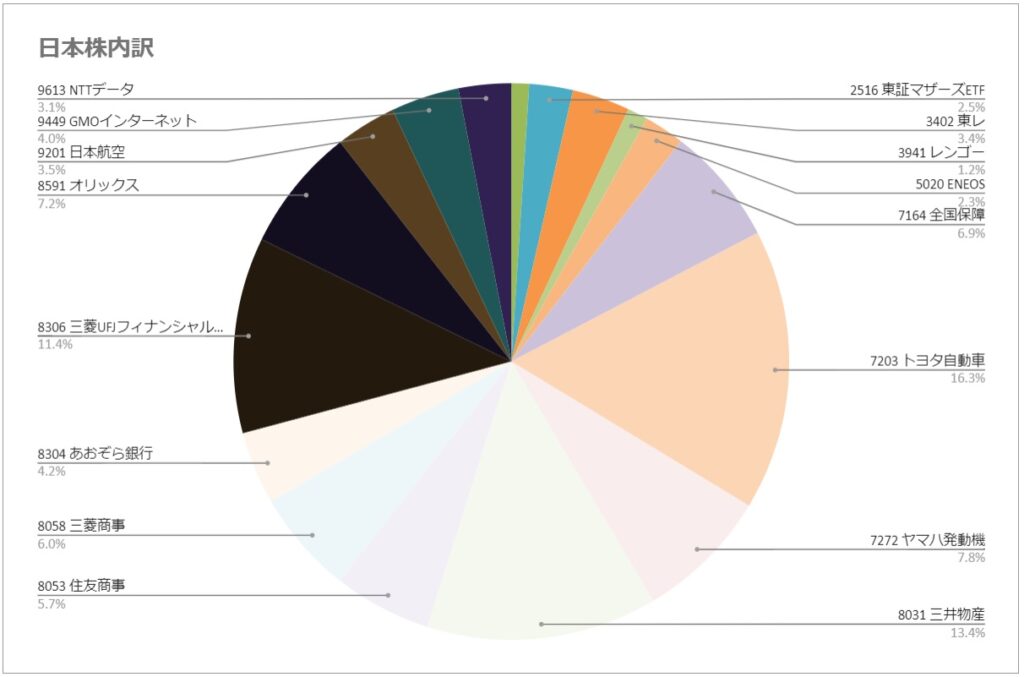

ポートフォリオ(日本株)

7月は日本株では特に売買した銘柄はありません。全体に配当や優待を美味しくいただくために保有している株が多いのですが、全体で含み益も約35%程度あるので、値上がり益的にも健闘している株が多いです。今後も基本的には保有でいきたいと思います。

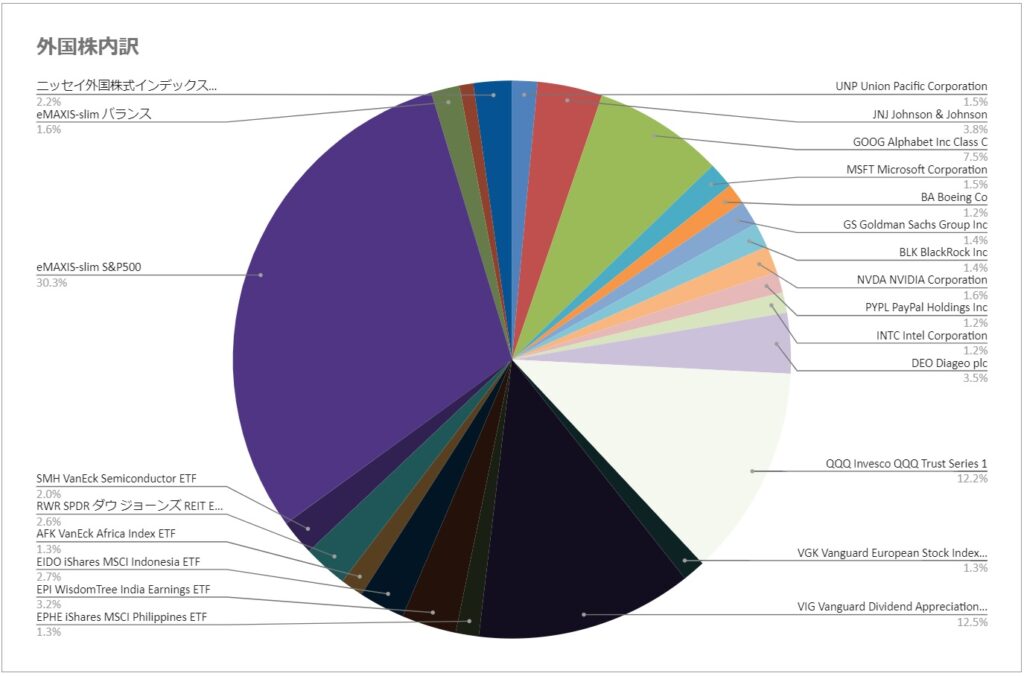

ポートフォリオ(外国株)

銘柄数が多くて見づらくて申し訳ないです・・・。特に保有率が大きいのがeMaxis-Slim S&P500です。今年のNISA枠の120万円は全てこの投信を買うことにしています。次いでグーグル、QQQ、VIGあたりです。この辺の銘柄が運用資産全体の中でもコア資産になっています。

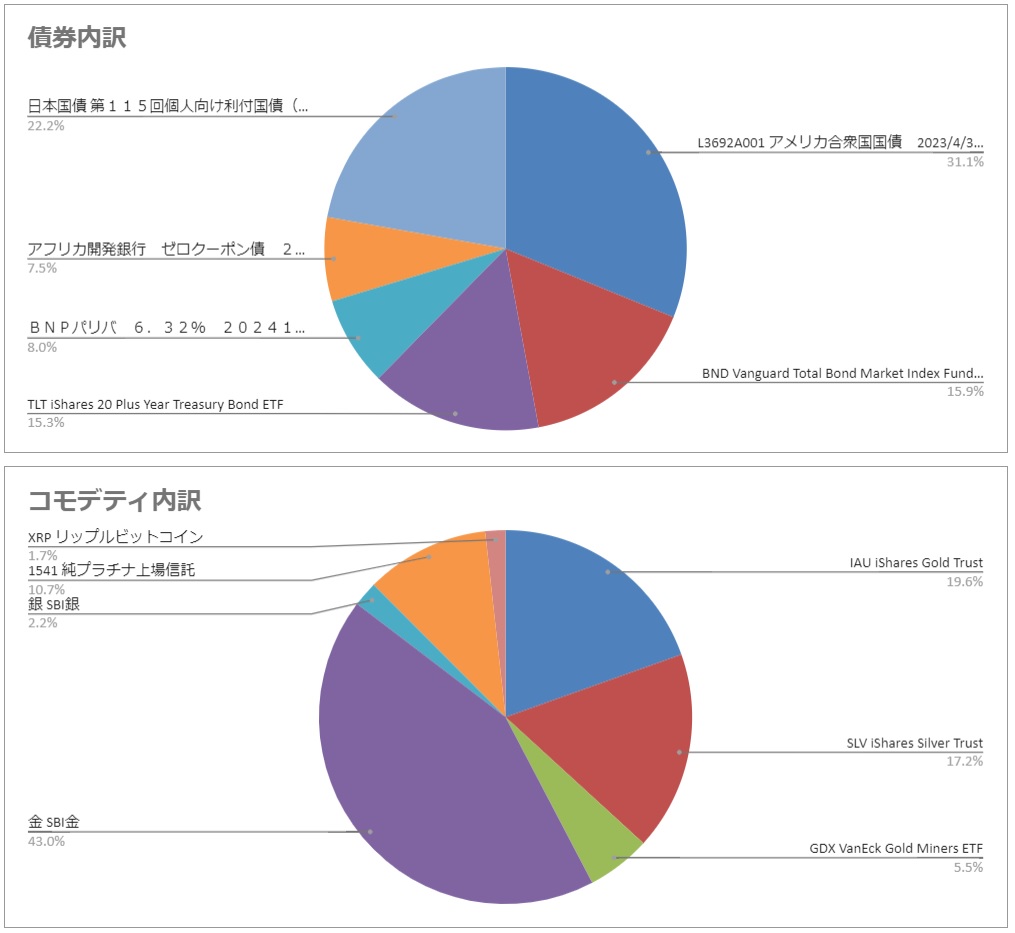

ポートフォリオ(債券、コモディティ)

債券の中では現在BND(Vanguard・米国トータル債券市場ETF)を毎月買い増ししています。少額ながら毎月配当が入ってきます。

6月の銘柄別の配当額は以下の通り。

でもインド株ETFのEPIの突然の超大幅増配にはぶったまげげましたね。

まとめ

2022年7月は、ようやく投資損益が対前年末比でプラスになったことで、気持ち的にはやれやれと言った感じです。ただ今後、アメリカのインフレが収まって利上げも頭打ちになると、今度は今年前半までとは逆に円高傾向が進むのかもしれないなと思っています。そうなると米株の円換算価値が減っていくので、今年後半は厳しいかもしれないと感じています。ただ為替動向ってあまり気にしていても仕方ないなとも感じています。

7月以降も引き続き、上昇しても舞い上がらず、下落時してもパニックにならず、人生を楽しみながら、淡々と投資を続けていきたいと思います。

関連記事

資産運用結果や資産構成に関する記事を中心に掲載しています。

今回はこの辺で。最後までお読みいただきありがとうございました。 投資は自己責任、自己判断にてお願いいたします。