たーぼうです。2022/6/8にSBIラップの資産配分見直しがありました。資産配分見直しの内容チェックと株価指数とのパフォーマンスを比較してみました。

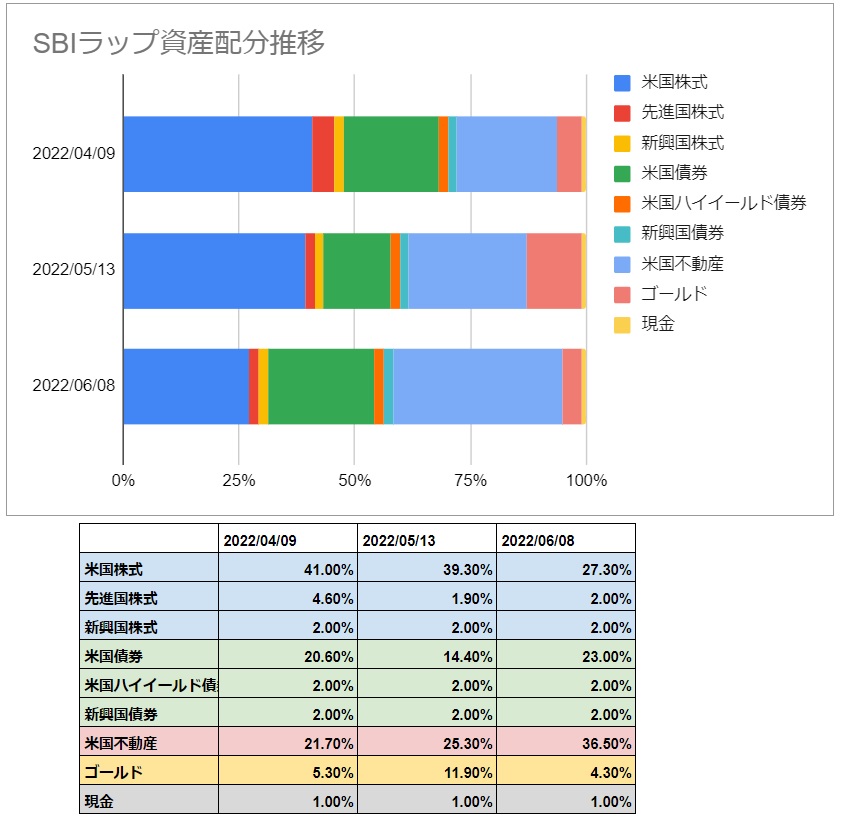

株式・金の比率が減少、代わりに不動産・債券の比率が上昇

6月もかなり大胆に?構成比率が変わりました。米国株式・金(ゴールド)の比率が減少し、代わりに米国不動産・米国債券の比率が上昇しています。特に米国不動産のウエイトは36.5%と6月時点のSBIラップの資産構成の中で最大になっています。米国株式の比率は27.3%に低下し米国不動産より構成比が少なくなっています。

全体的に見れば、株式・ゴールドの比率が低下、代わりに不動産、債券の比率が上昇。SBIラップは6月は米国株式のパフォーマンスが良くないと予想しているのでしょうか?それにしても米国不動産の比率がこんなに高くなったのにはびっくりです。

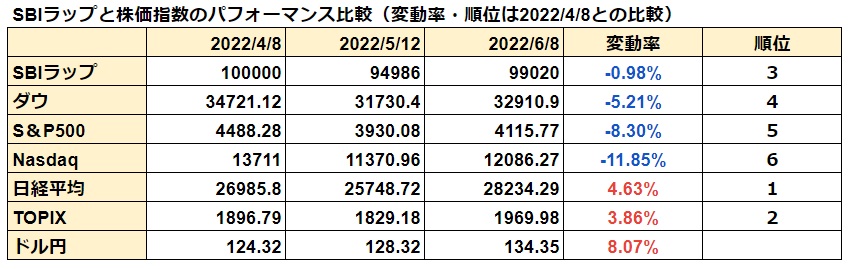

株価指数との比較

2022年4月8日を起点とするとかなり日本株のパフォーマンスが良く見えますね。6/8時点のSBIラップの資産構成の中には、恐らく日本株はほとんど入っていないと思われます。その中で-0.98%のパフォーマンスは「健闘している」と見るべきなのでしょうか?

あと4月以降急速に進んでいる円安・ドル高の影響で、ドルで運用されている資産の円換算での価値が増加したことが、冴えない米国株価指数に比べ相対的にSBIラップのパフォーマンスが良い結果の一因じゃないかなと思いました。

となると円高局面ではSBIラップのパフォーマンスはどうなるのでしょうかね。そうなったら(そうなる前に)円高を資産増加に繋げられるように資産配分を変えてくれるといいですね。

まとめ

SBIラップは結構面白い動きをしますね。果たして36.5%まで米国不動産の比率を高めた事は、吉と出るのでしょうか?凶と出るのでしょうか?次回の結果を待ちたいと思います。

たーぼうのポートフォリオにもRWRという米国REITのETFが入っていますが。構成比率は1.35%しかないけど、現状40%程度の含み益が出ていて、ポートフォリオ全体に中ではわりと好調な銘柄です。もしかして買い増ししたほうがいいのかな?とも一瞬思いましたがとりあえず静観することにします。

以下は、SBIラップの公式ページへのリンクになります。

関連記事

SBIラップの関連記事

今回はこの辺で。最後までお読みいただきありがとうございました。投資は自己責任、自己判断にてお願いいたします。