たーぼうです。”SBIラップ”なるサービスが4月よりSBI証券で始まりました。興味があったので口座開設を申し込んでみました。今回はこのSBIラップについて書いてみます。

SBIラップとは?

SBIラップは一種のロボアドバイザーサービスです。ではロボアドバイザーサービスとは何かというと、資産運用を自動的に行ってくれるサービスです。投資家はロボアドバイザーサービスの口座にお金と突っ込んでおけば後は、サービスが勝手に資産運用してくれるという「究極の楽ちん」サービスですね。

投資対象は?

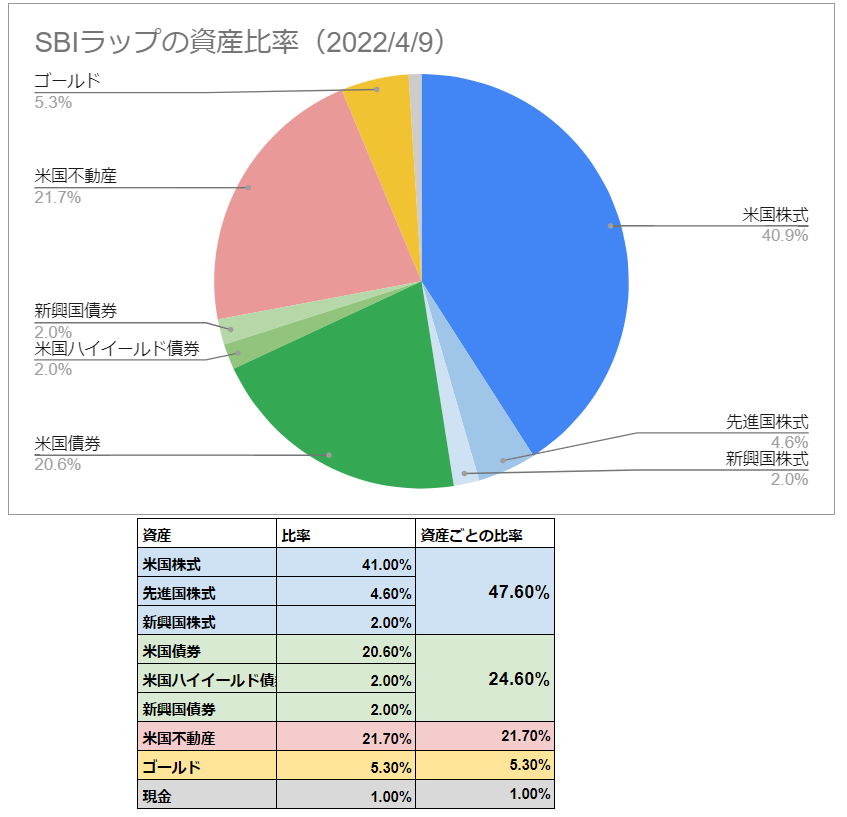

投資対象は以下の図の8種類になります。口座開設してお金を入れれば、あとは以下の8種類の資産を勝手に相場環境を踏まえた上で最適な比率を考えて運用してくれると言う訳です。

SBIラップとウエルスナビとの違い

たーぼうは、「ウエルスナビ」というロボアドバイザーサービスで一時期資産運用をしていました。

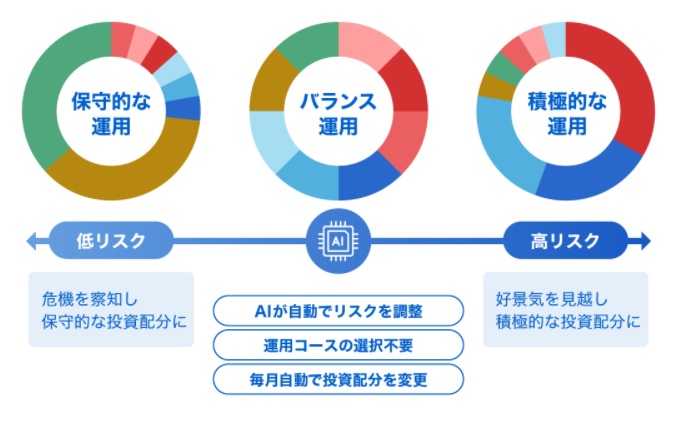

ロボアドバイザーサービスにおけるウエルスナビとSBIラップの大きな違いは、ウエルスナビが、「予め運用開始時に決められた資産配分になるように、投資対象を毎月リバランスしてくれる」のみのサービスであるのに対して、SBIラップは、「市場動向を先読みし投資配分を最適化」することを謳ったサービスであることです。

つまり下落が予想される場合には、債券・コモデティと言ったディフェンシブな資産の比率を高めるとか、逆に上昇が予想される場合には株の比率を高めると言ったことを、月に1回自動的に行ってくれるサービスであるということが、ウエルスナビとの大きな違いですね。このことが良い結果に結びつくのか?についてはよくわからない所ですが、非常に興味深い部分でもあります。

それによって過去10年のバックテストでは他のロボアドバイザーサービスよりも約80%良い成績だったそうです。まあ実際本当にそんなに上手くいくのかなあ?とも思わなくないけど、そこも含めて興味がありますね。

あと、今のところSBIラップはNisaには対応していませんが、ウエルスナビは対応しています。

サービス概要については以下のリンクをご覧ください。

投資手数料も比較的安めに抑えられている

投資手数料も年率税込で0.66%と低めに抑えられていますね。ウエルスナビの場合は年率税込で1.1%でしたから。これによってロボアドバイザーサービスへのハードルもかなり下がりましたね。

ただeMaxis Slim 米国株式(S&P500)のような指数連動の投資信託の信託報酬率が0.09680%であるのに比べると、ロボアドバイザーサービスの手数料率は高めではあります。この辺りを許容できるかどうかがこのサービスを利用するかの分かれ道になりそうな気がします。

個人的には、手数料率が高くてもそれを上回るリターンが得られるのであれば「あり」と考えます。

原則資産の比率配分は月1回見直すが相場急変時は臨時に見直す

資産配分見直しは原則毎月1回とのことですが、相場急変時は臨時で資産配分を見直すそうです。この辺はもうちょっと頻繁に配分を見直してほしい気もしますが、あまり週一回とか毎日とか短期間で資産配分を見直すと、売買手数料コストがかさむからなのでしょうか。

SBIラップの現時点での資産比率(2022/4/9時点)

早速口座開設して入金しました。昨日入金したお金が資産購入に充てられました。購入した資産の比率は以下の表のとおりです。

大雑把に、株式が47.6%、債券が24.6%、不動産21.7%、ゴールド5.3%と言った感じです。投資対象国は米国の割合が80%を超えています。個人的な印象としては、やや株式が低めで債権と不動産が高めかな?といった印象を持ちました。SBIのAIは今後も株式相場は軟調を予想しているのでしょうか?

あと米国の割合が高いですね。新興国や先進国(米国以外)は申し訳程度と言った感じです。

たーぼうの考えるSBIラップの活用方法

SBIラップをどう資産運用に活用していくかですが、サービスの意図としては、コア資産として運用資産の中心的な存在として活用してほしいのかなと思われますが、たーぼうはとりあえずはそれとは異なる活用方法を考えています。

資産運用の先生、あるいはライバルとしての活用。

たーぼうは、資産運用の先生あるいは、ライバルとして活用したいと考えています。例えば、今月SBIラップが株の比率を落とした時は、「SBIラップは株価が下がると予想しているのか、じゃあ今月はあまり株は買わない方がいいのかな?」とか、投資の参考にさせていただくイメージですね。

あとは数年運用してみて、株価指数やたーぼうの資産運用結果と比較して、本当にSBIラップが優れた結果を出すのか?についてももちろん興味があります。というわけで「投資のライバル」としてもSBIラップを利用たいと思います。

どう転んでもSBIラップにはかなわないや。と思えば白旗上げて全資産をSBIラップに振るかもしれません(笑)。

とりあえず少額持ってみてサービスの良し悪しを見極めたい。

たーぼうは今月からSBIラップの運用をスタートするつもりですが、まずは全運用資産の1%以下からスタートして、相場不調時に買い増していく感じで運用しよう思っています。しばらく運用していけばサービスのいい面、悪い面も見えてくると思います。しばらく運用してみて、有用なサービスだと思えば買い増しすればいいし、自分にはメリットの無いサービスだと思えばやめればいいと思います。

関連記事

SBIラップの関連記事

と言う訳で、今回はSBIラップについて書いてみました。最後までお読みいただきありがとうございました。投資は自己責任、自己判断にてお願いいたします。