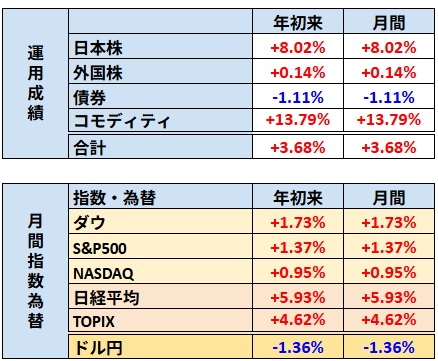

月日が経つのは早いもので、こないだ正月だったかとおもいきや、はや1月も終わろうとしています。というわけで2026年1月の資産運用結果ですが、月間で+3.69%と昨年5月以降9カ月連続のプラスとなりました。

1月は日米主要株価指数は揃ってプラスでした。特に日経平均(+5.93%)とTOPIX(+4.62%)が強かったです。ダウ、S&P500、NASDAQの米国主要3指数も月間では緩やかに上昇しました。ただドル円が-1.36%ドル安、円高方向に振れたので円ベースでの米国株のパフォーマンスは月間ではほぼトントンと言ったところです。

1月のポートレートの牽引役はまずは日本株が+8.02%と好調だったのと、コモディティ(主に金・銀・プラチナ)が+13.79%と相変わらず強かったからでした。

特に上昇率で言えばコモディティが相変わらず強いのですが、実は1/29までは月間で30%以上狂ったように大暴騰してたのですよ。ところが突然1/30にたった1日で金が-11%、銀が-31%、プラチナ-19%と大暴落したのです。

それでも月間ではコモディティ全体では+13.79%と大幅上昇になっているのですから、現在金銀プラチナはとんでもなく乱高下している状態です。超長期で持ち続けるなら買ってもいいかと思いますが、そうでなければ今は金銀プラチナを買うのは様子見したほうが良いのかもしれません。

僕自身は金銀プラチナは2020年から2021年に買ってからずっとほったらかしで持ち続けていて、現在は買値の3~4倍になっています。こうなってくると短期で価格が2~3割乱高下したってあまり気にならなくなってくるんですよね。

もともと何故金銀プラチナを持つことにしたのかと言うと、株と違う値動きをする金融商品を持つことでポートフォリオ全体のボラティリティを下げる目的だったのです。なので短期売買で利ザヤを取りこんでやろうと言う意図は全くなく、今回みたいに価格が乱高下しても特に売ったり買ったりすることはないです。これからも現金が必要な局面になったりしない限りは持ち続けるつもりです。

金銀プラチナは2023年位まではほとんど上昇していなかったのですが、2024年になってから上昇し始めましたね。今思えばもうちょっと多く買っておけばよかったも(笑)

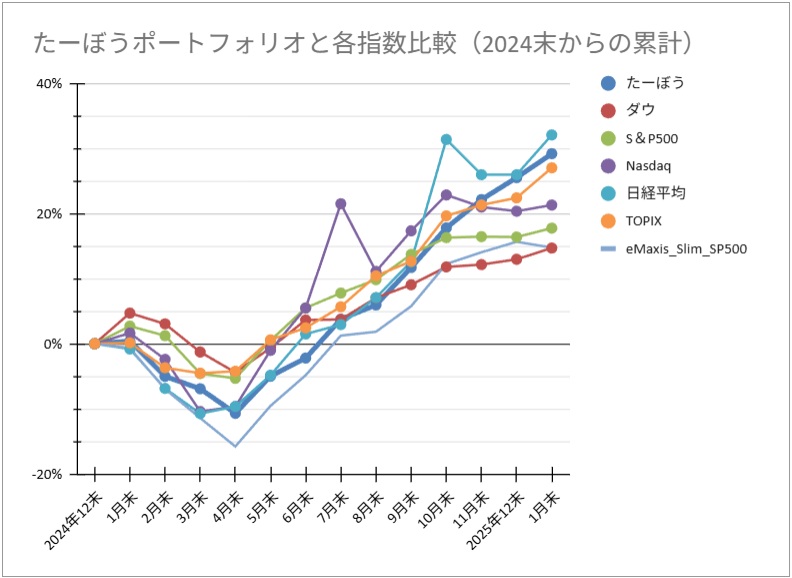

2024末からの累計パフォーマンスを日米株価指数と比較

2026年1月末時点の累計パフォーマンスは2番目

2024年末以降のポートフォリオの累計パフォーマンスを他の株価指数と比較しています。

2024年初からの累計パフォーマンスを各指数と比較したグラフですが、僕のポートフォリオは日経平均に次いで2番目の成績でした。

2026年に入っても日経平均は相変わらず強いのですが、日経平均って単に株価が高い銘柄の指数への影響度(ウエイト)が高くなるので、必ずしも日本企業全体の株価の好不調を表しているわけではないんですよね。そういう意味では時価総額加重平均のTOPIXを見たほうがいいのかと思います。

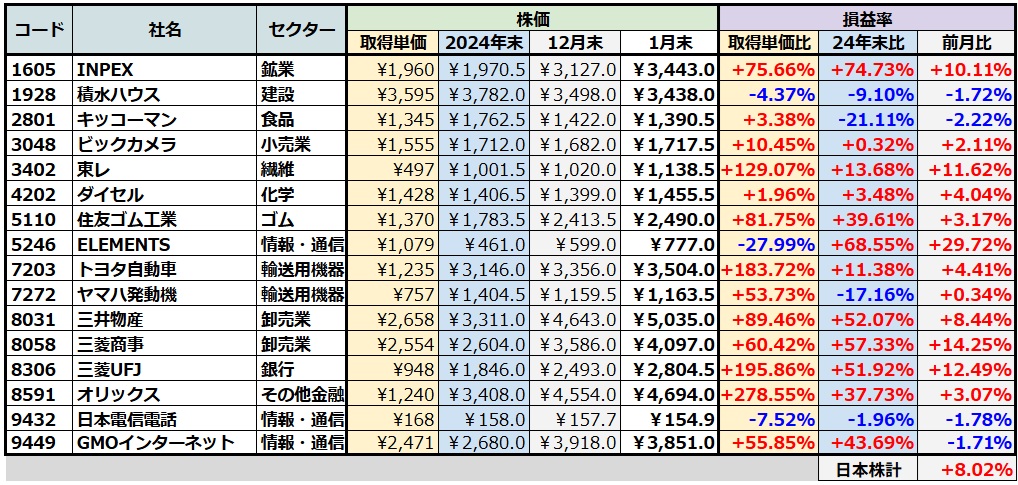

保有中の個別株の月間パフォーマンス

日本株1月の結果

1月は。特にINPEX、東レ、ELEMENTS、三井物産、三菱商事、三菱UFJ辺りが好調でした。特に三井物産、三菱商事、三菱UFJ辺りは保有比率も高いので、僕の日本株が1月に好調だった主要因になっています。

半面、パッとしなかったのは、新規で買った積水ハウス、キッコーマン、NTT、GMOインターネット辺りです。

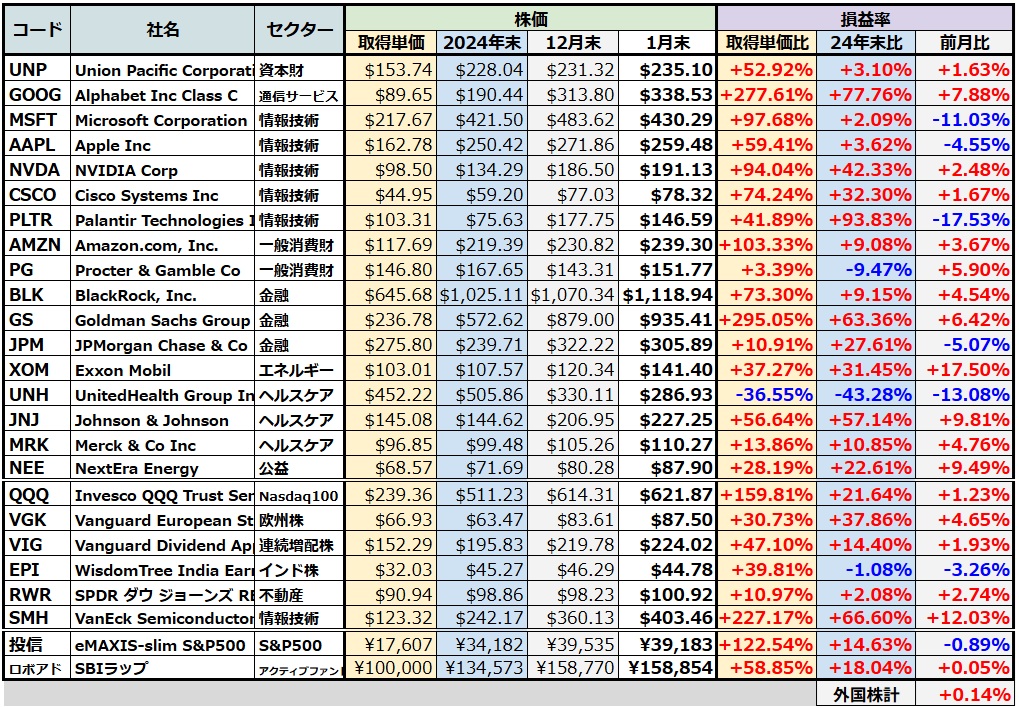

外国株1月の結果

1月は外国株全体では+0.14%と小幅増加でした。

エクソンモービル、ジョンソンエンドジョンソン、ネクストラエナジー、SMH(半導体関連ETF)あたりが特に強かったです。

半面、マイクロソフト、パランティア、悪材料の出たユナイテッドヘルスあたりが弱かったです。

2026年1月の売買実績

売却:なし

購入:P&G(PG) 5株 購入単価$139

積水ハウス 100株 購入単価 3,595円

eMAXIS-slim S&P500 100,000円分(積立NISA枠)

1月は、株価が低迷していてそろそろ底打ちかとみたP&Gを12月に続いて5株追加購入。

あとは新規でご存じハウスメーカー大手の積水ハウスを新規で100かぶ購入。PER、PBRも低く、十分割安と判断したのですが、購入後も株価は低迷中・・・。まあ配当もいいので配当貰いながら気長に待つとします。

あとはいつも通り毎月10万円分NISA枠で積み立て投資しているeMAXIS-slim S&P500を購入。

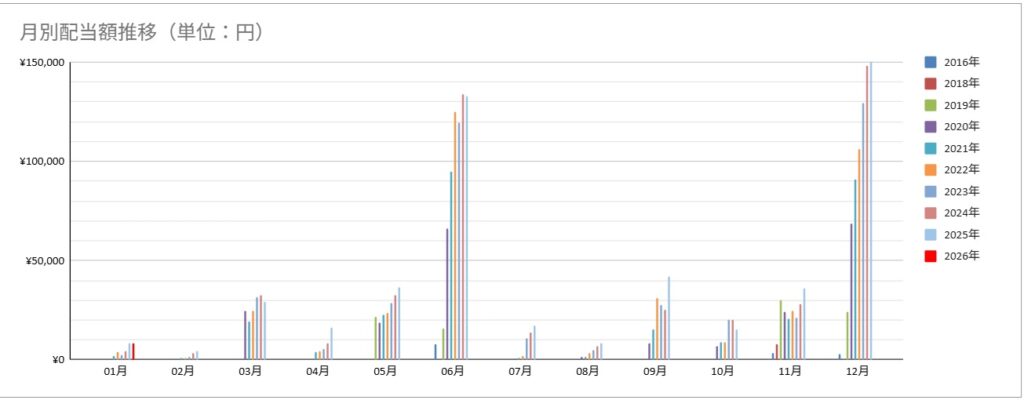

2026年1月の配当額

1月の配当入金額は。¥8,454でした(前年比100%)。

1月と2月は例年配当が少ない月に当たります。去年(2025年)は初めて年間配当額が50万円に到達しました。

自分の投資ポリシーとしては特に高配当銘柄ばかり狙って買って持っているわけではないですが、ポートフォリオの一部を占める高配当日本株についてはNISAの成長投資枠で保有することで、非課税の恩恵を享受しています。

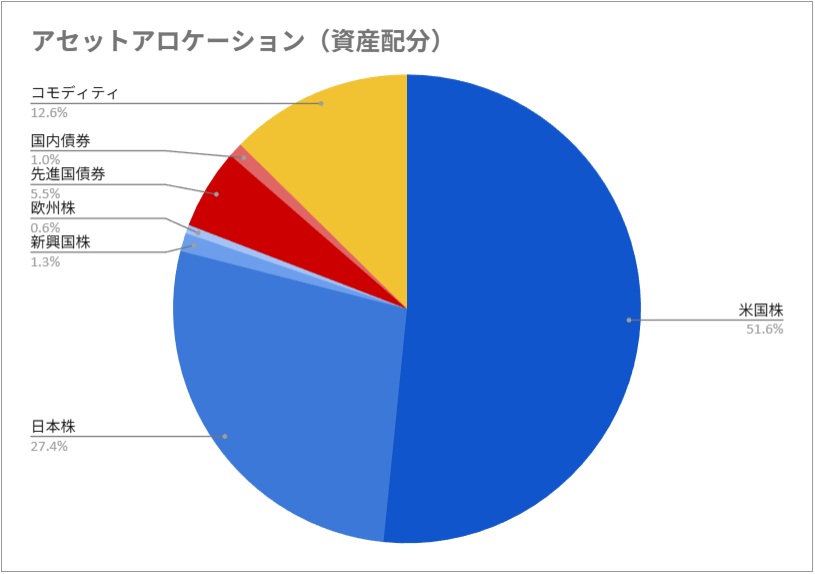

2025年1月末の資産構成・ポートフォリオ

1月末の資産構成です。

資産構成(アセット・アロケーション)

12月末の資産構成です。株式が8割超、コモディティが1割強、債券が1割弱と言った構成になっています。好調なコモディティの構成比率が上昇しています。

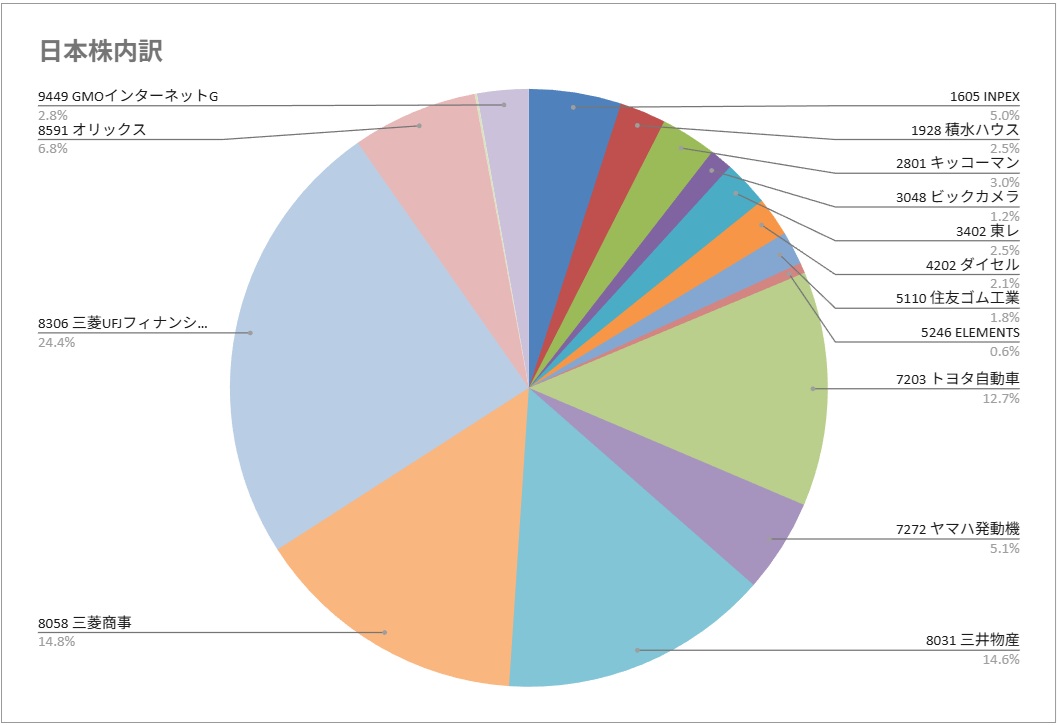

ポートフォリオ(日本株)

日本株は、個別株で、輸送機器・商社・銀行あたりの大型高配当株をメインに保有中です。

日経平均とは全く異なった構成なのでかなり違う動きをします。どちらかと言えばTOPIXに近い動きをします。

僕自身ハイテク銘柄は米国株で運用することにしているので日本のハイテク株はほとんど持っていない状況です。

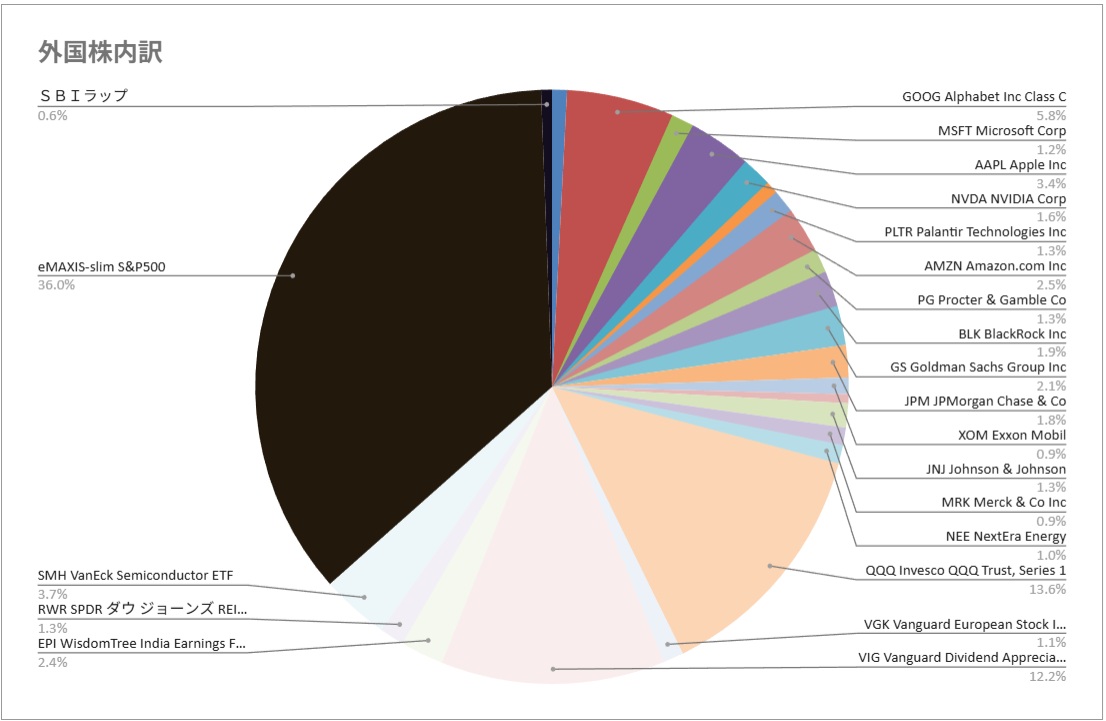

ポートフォリオ(外国株)

外国株で一番保有比率が高いのはeMAXIS-slim S&P500で外国株の36%を占めています。その他で保有比率が高いのは、GOOG(グーグル)、QQQ(NASDAQ100ETF)、VIG(連続増配株ETF)あたりです。

2026年の積立投資枠もすべてeMAXIS-slim S&P500で埋める予定です。

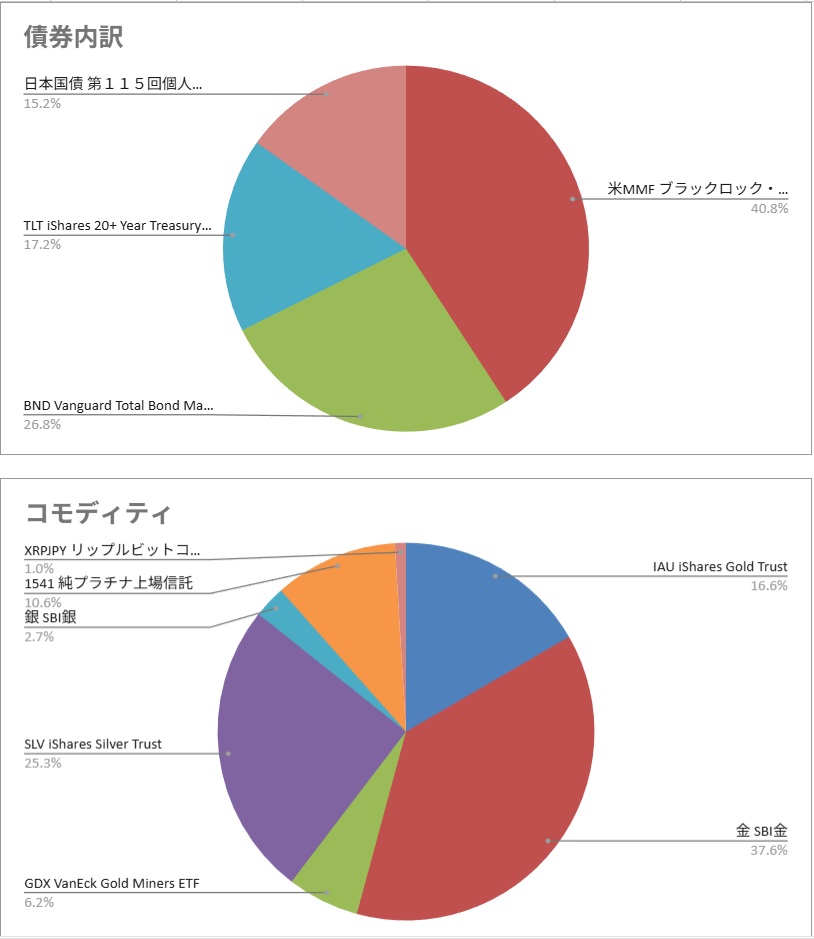

ポートフォリオ(債券、コモディティ)

債券は米MMF、BND、TLT、日本国債をそれぞれ保有。コモディティは金銀プラチナをメインに保有。

2025年は金銀プラチナが強い年でした。1月も好調を維持しましたが、月末に大暴落があったので一旦はこれまでの上昇傾向がリセットした感じになっています。この先はこれまでみたいに上昇一辺倒とはならずに落ち着くのかなあと言った感じでしょうか。

まとめ

2026年の1月は、9ヶ月連続上昇と好調だった2025年5月以降の流れを引き継いだ結果となりました。

正直2月以降の相場がどうなるのか全く見当もつかないのですが、個人的にはいままで通り、株やコモディティを長期保有しつつも、割安かつ有望と感じた商品を拾っていきたいと思います。

引き続き、いつも通りに、上昇しても舞い上がらず、下落してもパニックにならず、人生を楽しみながら、淡々と投資を続けていきたいと思います。

関連記事

資産運用結果や資産構成に関する記事を中心に掲載しています。

最後までお読みいただきありがとうございました。本記事では特定の投資商品を勧める意図はございません。投資につきましては自己責任、自己判断にてお願いいたします。